Tips & adviezen

Bekijk allesFilter: advies

Grote veranderingen in uw leven? Met een goed financieel plan staat u sterk

Tijdens uw leven maakt u niet alleen zelf een persoonlijke ontwikkeling door, er zijn ook allerlei momenten waarop die invloed hebben op uw financiële situatie. Denk aan samenwonen, trouwen, een woning kopen, gezinsuitbreiding of juist uit elkaar gaan. Veranderingen in uw leven kunnen grote impact op uw financiële situatie hebben. Positief of negatief. U wilt niet voor verrassingen komen te staan. Wat als er iets in uw situatie of leven verandert waar u niet op berekend bent? U wordt bijvoorbeeld arbeidsongeschikt of uw partner komt te overlijden.

Bron: FFP

Verder lezen

Zelf uw administratie en belastingzaken regelen of beter uitbesteden?

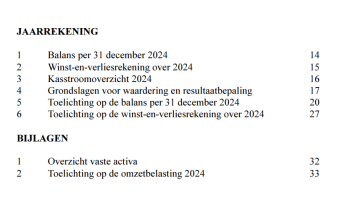

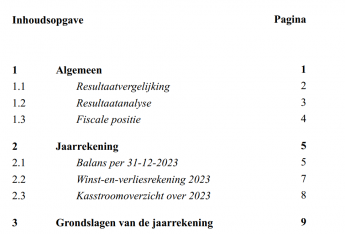

Het voorjaar staat weer voor de deur en daarmee ook de tijd voor het samenstellen van de jaarcijfers & belastingaangiften en het doen van de jaarafsluiting. Voor veel ondernemers is dit een periode vol extra drukte, vragen en onzekerheid. Daarom staan steeds meer ondernemers stil bij de keuze: zelf blijven doen of toch uitbesteden? We delen graag vijf redenen waarom ondernemers kiezen voor professionele ondersteuning.

Verder lezen

Het is (weer) tijd voor uw belastingaangifte!

Net als miljoenen andere mensen moet u mogelijk aangifte inkomstenbelasting doen. Voor de één een fluitje van een cent. Voor de ander, waaronder mogelijk u, een vervelende en/of lastige klus. De onderstaande tips kunnen u helpen!

Verder lezen

Tien tips voor de belastingaangifte 2024 voor ondernemers

Bent u ondernemer voor de inkomstenbelasting? Dan bent u jaarlijks verplicht om tijdig aangifte inkomstenbelasting te doen. Kennis van de belastingregels is essentieel voor een juiste en volledige samenstelling van de jaarcijfers van uw onderneming, de verwerking van die cijfers in uw aangifte inkomstenbelasting en de privégegevens in die aangifte en die van uw eventuele fiscaal partner. Specialistische hulp & advies hierbij kan u voordeel en inzicht opleveren.

Verder lezen

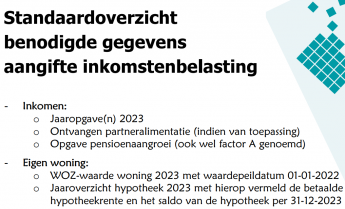

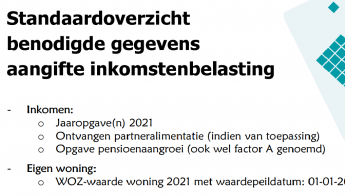

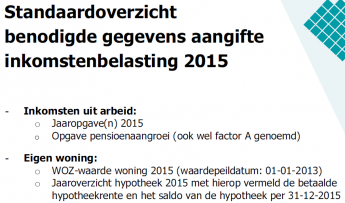

Vijf tips voor de voorbereiding op uw belastingaangifte 2024

Veel mensen ontvangen in de eerste maanden van het jaar een uitnodiging om aangifte inkomstenbelasting 2024 te doen. Ook druppelen de hiervoor benodigde gegevens zoals jaaropgaven van werkgever(s), uitkeringsinstantie(s) en banken binnen. Vindt u ‘belastingaangifte doen’ een lastige of vervelende klus? Een goede voorbereiding is het halve werk, ook als u de aangifte niet zelf doet. Met de vijf tips in dit artikel helpen wij u hierbij.Verder lezen

Tien tips voor het belastingjaar 2025

Traditiegetrouw trappen we het nieuwe jaar af met tien tips. Een nieuw jaar betekent immers nieuwe belastingregels en veel nieuwe getallen. Duizelen de getallen na het lezen van deze column? Wij kunnen de materie achter elk getal voor u verduidelijken en concreet maken.

Verder lezen

4 tips voor de voorlopige aanslag inkomstenbelasting 2025

De beste wensen voor 2025! Een nieuw jaar betekent natuurlijk nieuwe belastingregels. De belangrijkste maatregelen uit het Belastingplan voor 2025 zijn verwerkt in de voorlopige aanslag inkomstenbelasting 2025. Ons advies: controleer de voorlopige aanslag goed of laat deze door uw/een belastingadviseur controleren. Zeker bij recente of bekende aankomende wijzigingen in uw situatie en/of inkomen. Is de aanslag onjuist? Dien dan tijdig een wijzigingsverzoek in of laat uw adviseur dit doen.

Verder lezen

Belastingvrij schenken in 2025: de vrijstellingen op een rijtje

De (jaarlijkse) schenkingsvrijstellingen maken het aantrekkelijker om bij leven aan uw kinderen en/of kleinkinderen te schenken. Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, fiscaal voordeliger dan het vererven van een vermogen bij een overlijden. Door bijvoorbeeld elk jaar het belastingvrije bedrag aan uw kinderen te schenken, wordt uw vermogen kleiner zodat, mocht u komen te overlijden, uw kinderen dan minder erfbelasting over uw nalatenschap betalen. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 inkomstenbelasting en toekomstige eigen bijdrage Wet langdurige zorg.

Bron: Belastingdienst

Verder lezen

Eindejaarstips 2024: acht acties om belasting te besparen

Heeft u meer dan € 57.684 óf samen met uw fiscaal partner meer dan € 115.368 aan box 3 vermogen zoals spaargeld, beleggingen, cryptovaluta en dergelijke bezittingen? Dan is het voordelig om waar mogelijk dat vermogen de komende weken te verlagen. Over de waarde van uw box 3 vermogen boven voornoemde heffingsvrije bedragen betaalt u namelijk inkomstenbelasting. Ontdek in dit artikel op welke manieren dit zou kunnen.

Verder lezen

Schenk nog in 2024 en behaal mogelijk een belastingvoordeel

Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, belastingtechnisch voordeliger dan het vererven van een vermogen bij een overlijden. Door bijvoorbeeld elk jaar een bedrag aan uw kinderen te schenken wordt uw vermogen kleiner zodat, mocht u komen te overlijden, uw kinderen straks minder erfbelasting over uw nalatenschap betalen. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 inkomstenbelasting en toekomstige eigen bijdrage Wet langdurige zorg (Wlz). Wilt u nog dit jaar belastingvrij aan uw kinderen of kleinkinderen schenken? Onderneem dan tijdig actie.Verder lezen

Welke acties vereisen de uitspraken Hoge Raad inzake het box 3 vermogen?

In juni 2024 heeft de Hoge Raad een aantal uitspraken over de belastingheffing in box 3 gedaan. Deze uitspraken dwingt de Belastingdienst om het belastingstelsel voor vermogen in box 3 ingrijpend aan te passen. Vanaf 2001 wordt vermogen belast op basis van een fictief rendement dat vaak hoger was dan het daadwerkelijk door belastingplichtigen behaalde rendement. Deze benadering leidde tot jarenlange discussie en uiteindelijk tot de uitspraken van de Hoge Raad.

Verder lezen

Wat zijn de (fiscale) gevolgen bij verhuizing naar een zorginstelling?

Verder lezen

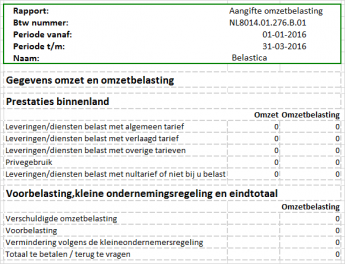

De financiële administratie: dé basis van elke onderneming

De meeste ondernemers houden niet van het bijhouden van hun financiële administratie. Zij vinden het een ingewikkelde en saaie klus en geven het daarom niet de aandacht die het verdient. Heel onverstandig want risico’s zoals een stuurloze onderneming en het indienen van onjuiste btw-aangiften liggen op de loer. In dit artikel beschrijven wij de vier redenen van de noodzaak van het structureel en consequent bijhouden van uw financiële administratie.

Verder lezen

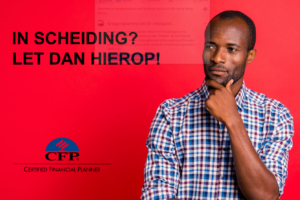

Samenwoners: Huisje, boompje, beestje… en een scheiding!

Voor gehuwden of geregistreerd partners zijn de rechten en plichten uitgebreid vastgelegd in boek 1 van het Burgerlijk Wetboek. Voor samenwoners is daarentegen weinig wettelijk geregeld. Dit betekent dat wanneer je samenwoont je zelf goed moeten vastleggen hoe de financiën bij beëindiging van de relatie afgewikkeld moeten worden. Overigens is het ook bij een huwelijk of geregistreerd partnerschap altijd verstandig om een degelijk en solide contract op te stellen.

Bron en foto: FFP

Verder lezen

WIL JIJ OOK MENSEN HELPEN?

"De persoonlijke betrokkenheid en gerichte service kenmerkt Belastica. Je voelt je als klant echt koning. Of je nu buren bent of verder weg woont, particulier of ondernemer, jong of ouder. Iedereen voelt zich gehoord." Een review van één van onze cliënten. Ben jij klaar om cijfers te laten spreken en ondernemers te helpen groeien? Bij Belastica zoeken we een een allround collega in het bezit van een scherpe geest met relevante hbo denk- en werkniveau. Iemand die begrijpt dat achter elke balans een verhaal zit.

Verder lezen

Uitspraak Hoge Raad over box 3-inkomen - hoe nu verder?

Op 6 juni 2024 heeft de Hoge Raad (HR) meerdere uitspraken gedaan over de manier waarop nu het inkomen uit vermogen (box 3) wordt berekend. Volgens de uitspraken is de berekening in strijd met het Europees Verdrag voor de Rechten van de Mens (EVRM). Volgens de uitspraken mag de Belastingdienst alleen het werkelijk rendement op jouw box 3-vermogen belasten als dat lager is dan het door de Belastingdienst bepaalde fictief rendement.

Verder lezen

Bezint eer gij aan de nalatenschap begint…

Onlangs was er een vrouw in het NOS-nieuws die zonder nadenken een erfenis had geaccepteerd. Achteraf bleek er een schuld bij het UWV te zijn, waarvoor zij mocht opdraaien. Als mevrouw zich tot een deskundige zou hebben gewend, had deze haar kunnen vertellen dat ze de erfenis niet zuiver maar beneficiair had moeten aanvaarden. Dan zou ze alleen aanspraak op de erfenis hebben gemaakt bij een positief saldo. Een dergelijk advies kost weinig en had een hoop ellende bespaard. Helaas is dit niet het enige misverstand (namelijk dat een advies over erven per definitie duur is) dat over erven bestaat.

Verder lezen

Hoe regel je jouw erfenis optimaal?

Als je partner of één van je ouders komt te overlijden, komt er heel wat op je af. Wat moet je allemaal regelen? Maar nog belangrijker is: Wat had degene allemaal kunnen regelen zodat jij als nabestaande nu niet voor verrassingen komt te staan?

Bron en foto: FFP

Verder lezen

Het veranderde landschap voor ondernemers in 2024

Waarmee heb je als ondernemer in 2024 allemaal te maken? Welke zaken zijn de afgelopen tijd veranderd en wat staat er allemaal nog te gebeuren? Hoe kun je zelf de kapitein op je schip zijn?

Bron en foto: FFP

Verder lezen

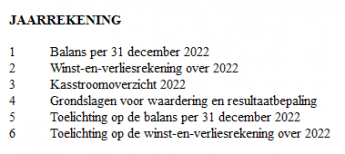

Tien tips voor de belastingaangifte 2023 voor ondernemers

Bent u ondernemer voor de inkomstenbelasting? Dan bent u verplicht om tijdig aangifte inkomstenbelasting te doen. Kennis van de belastingregels is essentieel voor een juiste en volledige samenstelling van de jaarcijfers van uw onderneming, de verwerking van die cijfers in uw aangifte inkomstenbelasting en de privégegevens in die aangifte en die van uw eventuele fiscaal partner. Specialistische hulp & advies kan u voordeel en inzicht opleveren.

Verder lezen

Het is (weer) tijd voor uw belastingaangifte

Net als miljoenen andere mensen moet u mogelijk aangifte inkomstenbelasting 2023 doen. Vindt u ‘belastingaangifte doen’ een vervelende en/of lastige klus? Dan helpen daarbij wellicht de tips in dit artikel.

Verder lezen

Wat betekenen de belastingwijzigingen 2024 voor u?

Een nieuw belastingjaar brengt de nodige veranderingen. Wat verandert er voor u als belastingbetaler? Gaat u erop vooruit of valt het tegen? In dit artikel leest u de belangrijkste wijzigingen.

Bron en foto: FFP

Verder lezen

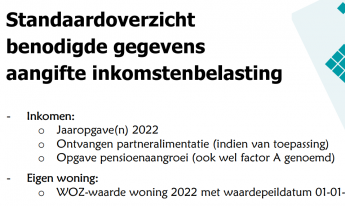

Vijf tips voor een goede voorbereiding op uw belastingaangifte 2023

Veel mensen ontvangen begin van het jaar een uitnodiging om aangifte inkomstenbelasting te doen. Ook druppelen de hiervoor benodigde gegevens zoals jaaropgaven van werkgever(s), uitkeringsinstantie(s) en banken binnen. Vindt u ‘belastingaangifte doen’ een vervelende en/of lastige klus? Een goede voorbereiding is het halve werk, ook als u de aangifte niet zelf doet. Met de vijf tips in dit artikel helpen wij u hierbij.Verder lezen

Het belastingjaar 2024 aan de hand van tien getallen

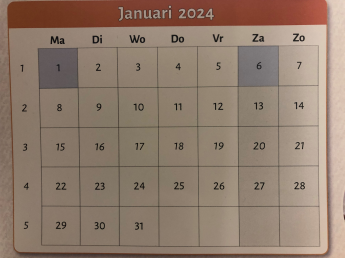

Een nieuw jaar betekent nieuwe belastingregels en dus ook veel nieuwe getallen. Wilt u voor uw specifieke financiële en fiscale situatie te weten komen welke van de tien getallen in dit artikel op u van toepassing zijn? En welke actie(s) u kunt ondernemen? Neem dan vrijblijvend contact met ons op.

Verder lezen

4 tips voor de voorlopige aanslag inkomstenbelasting 2024

2024 is begonnen! Een nieuw jaar betekent natuurlijk nieuwe belastingregels. De belangrijkste maatregelen uit het Belastingplan voor 2024 zijn verwerkt in de voorlopige aanslag inkomstenbelasting 2024. Ons advies: controleer de voorlopige aanslag goed of laat deze door uw/een belastingadviseur controleren. Zeker bij recente of bekende aankomende wijzigingen in uw situatie en/of inkomen. Is de aanslag onjuist? Dien dan tijdig een wijzigingsverzoek in of laat uw adviseur dit doen.

Verder lezen

Wat is jouw slimste goede voornemen voor 2024?

2023 is voorbij, en wat heeft het ons gebracht? Is de oorlog in Oekraïne voorbij? Nee. Er is zelfs een nieuw conflict bijgekomen, de oorlog tussen Israël en Gaza. Is het klimaat verbeterd? Wereldwijd verdwijnt er nog steeds een enorme hoeveelheid regenwoud, smelten de ijskappen, extreme weersomstandigheden lijken toe te nemen. En hoe zit het in Nederland? Een kabinet is gevallen en er vindt een majeure politieke verschuiving plaats. En, financieel, valt daar nog wat over te zeggen?

Foto en bron: FFP

Verder lezen

Financieren van je eigen woning, waar moet je op letten?

Als (door)starter op de woningmarkt oriënteer je je ook op de financiering. In dit artikel zoomen we in op de belangrijkste aspecten van de financiering van je woning.

Bron: FFP

Verder lezen

Pensioen & Financial Lifestyle Planning: Jouw toekomst, jouw regie

Pensioen roept vaak beelden op van rustige dagen, grijze haren en de vrijheid om te doen wat je écht wilt. Maar wie bepaalt eigenlijk hoe jouw pensioen eruitziet? Wacht je op de AOW of op een pensioen dat je opbouwt via je werkgever? Wat betekent een goed pensioen voor jou? En misschien wel het belangrijkste, wanneer kun jij echt van dat pensioen gaan genieten? Heb jij de regie over jouw pensioen?

Foto en bron: FFP

Verder lezen

Scheiden na uw vakantie, wat nu?

Uit onder meer onderzoek van TNO NIPO blijkt dat na de zomer het aantal scheidingsaanvragen drastisch toeneemt. De vraag die daarbij opkomt is, waar ligt dat aan?

Foto en bron: FFP

Verder lezen

Wet Toekomst Pensioenen: Wat betekent het voor u?

Na jaren van onderhandelen is het nu eindelijk zo ver: Nederland krijgt een nieuw pensioenstelsel. De eerste kamer heeft op 30 mei jl. ingestemd met de Wet Toekomst Pensioenen. Deze nieuwe wetgeving zal het huidige pensioenstelsel veranderen. De wet treedt in werking op 1 juli 2023. Er geldt een overgangsperiode tot 1 januari 2027 (waarschijnlijk wordt dit 2028). Vanaf dat moment moeten alle pensioenregelingen voldoen aan de nieuwe wet. Een belangrijk gevolg van de nieuwe wetgeving is dat het systeem flexibeler en persoonlijker wordt. Wat betekent dit voor u?

Foto en bron: FFP

Verder lezen

Hoe wordt uw vermogen straks verdeeld?

Uiteindelijk kan uw vermogen op twee manieren worden overgedragen: door middel van vererving na overlijden of door schenking bij leven. De belastingregels rond schenken en erven kennen een progressieve tariefstructuur en lopen van minimaal 10% tot maximaal 40%. Bij overlijden vererft in één keer een bedrag en bij schenking kan er sprake zijn van jaarlijks kleinere bedragen. Ofwel: hoe hoger het bedrag dat vererft na overlijden, of het bedrag dat je schenkt, hoe hoger de belastingdruk bij de ontvanger.

Bron: FFP

Verder lezen

Dé redenen waarom het bijhouden van uw administratie essentieel is

De administratie bijhouden is voor veel ondernemers verreweg het minst favoriete klusje. Zij houden zich liever bezig met het uitoefenen van hun vak, datgene dat zij leuk vinden. Schuift u het doen van uw administratie ook liever voor u uit tot het allerlaatste moment? In dit artikel leest u dé redenen waarom het belangrijk is om het structureel en consequent bijhouden van uw financiële administratie prioriteit te geven.

Verder lezen

Dé reden om de WOZ-waarde 2023 van uw woning te controleren

Deze periode ontvangt u het jaarlijkse aanslagbiljet gemeentelijke belastingen met daarop de WOZ-waarde(n) van uw woning en indien van toepassing andere onroerende zaken. Doordat de huizenprijzen afgelopen jaren zijn gestegen, is de WOZ-waarde 2023 in veel gevallen beduidend hoger dan die van 2022. Of dit reëel is, is afhankelijk van de feitelijke situatie. De WOZ-waarde is de basis voor de hoogte van diverse belastingen. Reden genoeg om uw WOZ-waarde te controleren en zo nodig tijdig bezwaar te maken.Verder lezen

Het is weer tijd voor uw belastingaangifte!

Net als miljoenen andere mensen moet u mogelijk aangifte inkomstenbelasting doen. Vindt u ‘belastingaangifte doen’ een vervelende en/of lastige klus? Dan helpen daarbij wellicht de tips in dit artikel.

Verder lezen

Wat is er per 1 januari veranderd voor de ondernemer?

Het belastingjaar 2023 is begonnen met een aantal belangrijke veranderingen voor ondernemers. Dat geldt zowel voor inkomstenbelasting ondernemers (hierna: IB-ondernemers) met bijvoorbeeld een eenmanszaak of vennootschap onder firma (vof) als voor ondernemers met een eigen BV.

Bron: FFP

Verder lezen

Tien tips voor de belastingaangifte 2022 voor ondernemers

Bent u ondernemer voor de inkomstenbelasting? Dan bent u verplicht om tijdig aangifte inkomstenbelasting te doen. Kennis van de belastingregels is essentieel voor een juiste en volledige samenstelling van de jaarcijfers en aangifte, zeker die van een ondernemer. Specialistische hulp & advies kan u voordeel en inzicht opleveren.

Verder lezen

Gevolg van wijzigingen in leegwaarderatio per 1-1-2023 voor u

De percentages van de leegwaarderatiotabel voor verhuurde woningen zijn per 1 januari 2023 beduidend hoger dan voorheen. Het gevolg hiervan is dat verhuurders aanzienlijk meer inkomstenbelasting betalen over de woning(en) die ze verhuren. In combinatie met de hogere box 3 belasting volgens de nieuwe berekening vanaf belastingjaar 2023 is het gevolg dat de belastingdruk voor de woningverhuurder in 2023 fors omhoog gaat.

Bron: Belastingdienst

Verder lezen

Impact heffing over box 3 vermogen vanaf belastingjaar 2023

Vanaf belastingjaar 2026 komt er een nieuw stelsel voor box 3 waarin het werkelijke rendement op vermogen (uit sparen en beleggen) wordt belast. Voor de tussenliggende jaren werkt het kabinet met een overbruggings- wetgeving. Voor de niet-spaarders betekent deze wetgeving een aanzienlijk hogere box 3 belastingdruk voor de belastingjaren 2023, 2024 en 2025. Zeker in combinatie met de wijzigingen in de leegwaarderatio.

Bron: Belastingdienst

Verder lezen

Vijf tips voor een goede voorbereiding op uw belastingaangifte 2022

Veel mensen ontvangen begin van het jaar een uitnodiging om aangifte inkomstenbelasting te doen. Ook druppelen de hiervoor benodigde gegevens, zoals jaaropgaven van werkgever(s), uitkerings- instantie(s) en banken binnen. Vindt u ‘belastingaangifte doen’ een vervelende en/of lastige klus? Een goede voorbereiding is het halve werk, ook als u de aangifte niet zelf doet. Met deze vijf tips helpen wij u hierbij.Verder lezen

Het nieuwe (belasting)jaar aan de hand van tien getallen

Een nieuw jaar betekent niet alleen goede voornemens maar ook nieuwe belastingregels en dus veel nieuwe getallen. In deze column bespreken we er tien.

Verder lezen

Belastingvrij schenken: vrijstellingen 2023

De (jaarlijkse) schenkingsvrijstellingen maken het aantrekkelijker om bij leven aan uw kinderen en/of kleinkinderen te schenken. Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, fiscaal voordeliger dan het vererven van een vermogen bij een overlijden. Door bijvoorbeeld elk jaar een bedrag aan uw kinderen te schenken wordt uw vermogen kleiner zodat, mocht u komen te overlijden, uw kinderen straks minder erfbelasting betalen. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 heffing en toekomstige eigen bijdrage Wet langdurige zorg (Wlz). In dit artikel vindt u een overzicht van de vrijstellingsbedragen voor schenkingen in 2023.

Bron: Belastingdienst

Verder lezen

Vier tips voor de voorlopige aanslag inkomstenbelasting 2023

Een nieuw jaar betekent nieuwe belastingregels. De belangrijkste maatregelen uit het Belastingplan voor 2023 zijn verwerkt in de voorlopige aanslag inkomstenbelasting 2023. Heeft u reeds een voorlopige aanslag van de Belastingdienst ontvangen? Ons advies: controleer deze aanslag goed of laat deze door uw/een belastingadviseur controleren. Zeker bij recente of bekende aankomende wijzigingen in uw situatie en/of inkomen. Is de aanslag onjuist? Dien dan tijdig een wijzigingsverzoek in of laat uw adviseur dit doen.

Verder lezen

Belastingvrij schenken voor de eigen woning? Handel dan nog dit jaar

De ‘jubelton’ wordt afgeschaft. Wat kun je als ouder nu nog doen om je kind op een belastingvriendelijke manier te helpen bij de financiering van een eigen woning? Tot eind 2022 heb je nog een aantal mogelijkheden.

Bron en foto: FFP

Verder lezen

De belastingplannen voor 2023 en wat je mogelijk nog in 2022 kunt doen

Tijdens Prinsjesdag zijn de belastingplannen voor 2023 gepresenteerd. Wat zijn de belangrijkste wijzigingen voor 2023 en hoe kun je hier mogelijk nog vóór eind 2022 op anticiperen? Je leest het in dit artikel.

Bron: Rijksoverheid

Verder lezen

Hoe laat ik mijn lijfrente(s) groeien?

Heb jij één of meerdere lijfrentes? Ben je op de hoogte van de mogelijkheden wanneer het door jou opgebouwde lijfrentekapitaal vrijkomt en je van dit kapitaal uitkeringen moet gaan aankopen? De hoogte van jouw uitkering hangt af van verschillende factoren en keuzes die je moet maken.

Bron en foto: FFP

Verder lezen

De vakantie voorbij en uit elkaar, wat nu?

Het zal je maar gebeuren. Je partner zegt dat de liefde voorbij is. Of je bent zelf tot de conclusie gekomen dat de liefde over is. Wat moet je dan? Als je ineens veel en intensief met elkaar optrekt, zoals op vakantie, leidt dat vaak tot het moment van de waarheid. Veel mensen gaan na de vakantie uit elkaar. Wat komt er dan allemaal op je af?

Bron en foto: FFP

Verder lezen

Een inkijkje in mogelijke fiscale wijzigingen per 1 januari 2023

Ieder jaar wordt op Prinsjesdag het Belastingplan bekendgemaakt. Het Belastingplan 2023 bevat hoogstwaarschijnlijk verschillende (deels geleidelijke) fiscale wijzigingen. De belangrijkste wijzigingen lichten we in dit artikel toe.

Verder lezen

Wat doe je als het leven je in de steek laat?

Wat doe als je vader of moeder dement wordt? Welke beslissing neem je over euthanasie als een lijden uitzichtloos schijnt? En hoe handel je als je partner in coma raakt? Het is zo een greep uit niet alledaagse en toch weer wel alledaagse zaken waar we allemaal mee te maken kunnen krijgen. Wat wil je dan vooral NIET?

Bron en foto: FFP

Verder lezen

Heeft u uw financiële zaken goed geregeld bij overlijden?

Niet het meest leuke onderwerp om over na te denken, maar we hebben er wel mee te maken.

Wat valt er financieel te regelen en wat zijn de aandachtspunten? Heeft of hebben uw nabestaande(n) recht op een uitkering? Of krijgt/krijgen uw nabestaande(n) juist te maken met allerlei kosten en rompslomp? En bent u ondernemer, hoe zit het dan met uw bedrijf?

Bron en foto: FFP

Verder lezen

Help, mijn lijfrente komt vrij!

Veel mensen hebben in het verleden een koopsom gestort voor een lijfrente of maandelijks geld ingelegd voor een lijfrentepolis. En dan, jaren later, staat daar als het goed is een pot met geld en wat dan? Kun je die pot in één keer laten uitkeren? Hoeveel belasting moet erover worden betaald? Wat kun je er precies mee?

Bron en foto: FFP

Verder lezen

Loods gezocht (en gevonden…!)

Welke richting gaan we op? Hoe kiezen we de goede route? Het antwoord hangt nauw samen met de persoonlijke financiële situatie. Maar iets waar we allemaal mee te maken hebben is de inflatie, de prijsstijgingen raken ons allemaal. Voor veel producten moeten we meer betalen dan een jaar geleden. Grondstoffen zijn schaars, boodschappen worden duurder, de energieprijzen zijn sterk gestegen.

Bron en foto: FFP

Verder lezen

Met geld gaan we vaak niet rationeel om

Geld knoeit met ons hoofd. We gaan er vaak minder rationeel mee om dan we zelf denken. Doordat mensen ook emoties kennen is het moeilijk om puur rationele keuzes te maken en is het risico groot dat foute geld- en beleggingsbeslissingen worden genomen met alle nadelige gevolgen van dien. We zijn allemaal mensen en we maken allemaal fouten.

Bron en foto: FFP

Verder lezen

10 tips voor de belastingaangifte 2021 voor ondernemers

Bent u ondernemer voor de inkomstenbelasting? Dan bent u verplicht om tijdig digitaal aangifte inkomstenbelasting te doen. Kennis van de belastingregels is van groot belang voor een juiste en volledige samenstelling van de jaarcijfers en aangifte, zeker die van een ondernemer zoals bijvoorbeeld een zzp-er. Specialistisch advies kan u voordeel en inzicht opleveren. Is het niet belastingbesparing dan is het wel de mogelijkheid inzicht te krijgen in uw particuliere en/of zakelijke situatie. In dit artikel geven wij u tien nuttige tips.

Verder lezen

5 tips voor een goede voorbereiding op uw belastingaangifte 2021

Veel mensen ontvangen een uitnodiging om aangifte inkomstenbelasting te doen. Ook druppelen de hiervoor benodigde gegevens, zoals jaaropgaven van werkgever(s), uitkerings- instantie(s) en banken binnen. Vindt u ‘belastingaangifte doen’ een vervelende en/of lastige klus? Een goede voorbereiding is het halve werk, ook als u de aangifte niet zelf doet. Met deze 5 tips helpen wij u hierbij.Verder lezen

Vier tips voor de voorlopige aanslag inkomstenbelasting 2022

Op 1 januari zijn nieuwe belastingregels ingegaan. De belangrijkste maatregelen uit het Belastingplan voor 2022 zijn verwerkt in de voorlopige aanslag inkomstenbelasting 2022. Heeft u reeds een voorlopige aanslag van de Belastingdienst ontvangen? Ons advies: controleer deze aanslag goed of laat deze door uw/een belastingadviseur controleren. Zeker bij recente of bekende aankomende wijzigingen in uw situatie en/of inkomen. Is de aanslag onjuist? Dien dan tijdig een wijzigingsverzoek in of laat uw adviseur dit doen.

Verder lezen

Belastingvrij schenken: vrijstellingen 2022

De (jaarlijkse) schenkingsvrijstellingen maken het aantrekkelijker om bij leven aan uw kinderen en/of kleinkinderen te schenken. Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, fiscaal voordeliger dan het vererven van een vermogen bij een overlijden. Door bijvoorbeeld elk jaar een bedrag aan uw kinderen te schenken wordt uw vermogen kleiner zodat, mocht u komen te overlijden, uw kinderen straks minder erfbelasting betalen. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 heffing en toekomstige eigen bijdrage Wet langdurige zorg (Wlz). In dit artikel vindt u een overzicht van de vrijstellingsbedragen voor schenkingen in 2022.

Verder lezen

10 tips voor 2022 in 10 getallen

We starten ons eerste artikel van het nieuwe jaar met 10 korte tips aan de hand van 10 getallen. Wilt u meer informatie over één of meerdere van deze tips voor uw specifieke situatie? Neem dan vrijblijvend contact met ons op.

Verder lezen

Controleer uw voorlopige aanslag inkomstenbelasting 2022

Op 1 januari gaan de nieuwe belastingregels in. De belangrijkste maatregelen uit het Belastingplan voor 2022 zijn verwerkt in de voorlopige aanslag inkomstenbelasting 2022. Ons advies voor als u een voorlopige aanslag ontvangt: controleer deze aanslag goed of laat deze door uw/een belastingadviseur controleren. De aanslag kan zijn gebaseerd op onjuiste of niet actuele gegevens als er wijzigingen zijn in uw persoonlijke situatie en/of inkomen, zeker in coronatijd. Is de aanslag onjuist? Dien dan tijdig een wijzigingsverzoek in of laat uw adviseur dit doen.

Verder lezen

Schenk nog in 2021 en behaal mogelijk voordeel

Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, fiscaal voordeliger dan het vererven van een vermogen bij een overlijden. Door bijvoorbeeld elk jaar een bedrag aan uw kinderen te schenken wordt uw vermogen kleiner zodat, mocht u komen te overlijden, uw kinderen straks minder erfbelasting betalen. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 heffing en toekomstige eigen bijdrage Wet langdurige zorg (Wlz). Wilt u nog dit jaar belastingvrij aan uw kinderen of kleinkinderen schenken? Onderneem dan tijdig actie. In dit artikel leest u alle belastingvrije schenkingsbedragen en de voorwaarden.Verder lezen

Acht eindejaarstips voor belastingbesparing over uw box 3 vermogen

Heeft u meer dan € 50.650 óf samen met uw fiscaal partner meer dan € 101.300 aan box 3 vermogen (zoals spaargeld, beleggingen en dergelijke bezittingen)? Dan is het voordelig om waar mogelijk dat vermogen de komende weken te verlagen. Over uw box 3 vermogen boven de genoemde heffingsvrije bedragen betaalt u namelijk inkomstenbelasting; de vermogensrendementsheffing.

Verder lezen

Scheiden en het verdelen van inkomen

Ons vorige artikel ging over scheiden en de eigen woning. In dit vervolgartikel geven we aandacht aan de verdeling van inkomen.

Bron en foto: FFP

Verder lezen

Scheiden en de eigen woning

Gemiddeld scheiden jaarlijks tussen de 30.000 en 35.000 stellen en gaan zo’n 60.000 samenwoners uit elkaar. In plaats van een gezamenlijke toekomst krijg je beiden weer een eigen doel, ook financieel.

Bron en foto: FFP

Verder lezen

Vijf tips om financiële rust te bereiken

Uit onderzoek blijkt dat mensen over gezondere financiën beschikken na een crisis als zij een financieel plan hebben. Financiële planning laat zich samenvatten als rust in je hoofd over je financiën. Maar ook: het werken aan je wensen en doelen op de korte en langere termijn. Hierbij vijf tips om financiële rust te bereiken.

Bron en foto: FFP

Verder lezen

Een mogelijk alternatief voor spaargeld: de familiehypotheek

Als u niet wilt beleggen, overtollig geld op uw bankrekening hebt staan en geen rente ontvangt (of zelfs negatieve rente betaalt), zoekt u wellicht een alternatief om een beter rendement uit uw spaargeld te halen. Een optie kan zijn het geld binnen de familie uit te lenen voor de financiering van de aankoop of verbouwing van een eigen woning, of aflossing van een bestaande hypotheek bij een bankinstelling. In een overeenkomst moet worden vastgelegd wat de looptijd van de financiering is, welke aflosvorm van toepassing is en wat de rentevastperiode is.

Bron: FFP

Verder lezen

De coronacrisis heeft de wereld op zijn kop gezet

Onderzoek van bureau MarketResponse komt met opmerkelijke resultaten. Wat heeft deze pandemie ons gebracht? In ieder geval zijn Nederlanders meer gaan nadenken over hun financiële toekomst. En ruim een kwart gelooft dat met het maken van een financieel plan de gewenste toekomst behaald kan worden.

Bron en foto: FFP

Verder lezen

Vermogensvorming, hoe pak je dat aan?

Bijna iedereen wil wel miljonair worden. Een loterij winnen zou dan handig zijn. Dan kun je in één klap miljonair worden. Het is alleen voor weinigen weggelegd. Het bijzondere is: wat veel mensen met loterijen doen, doen ze niet met echte vermogensvormers zoals beleggen.

Bron en foto: FFP

Verder lezen

Waarom u de WOZ-waarde van uw woning moet controleren

Deze periode ontvangt u het jaarlijkse aanslagbiljet gemeentelijke belastingen met daarop de WOZ-waarde(n) van uw woning en eventuele andere onroerende zaken. Door de stijgende huizenprijzen is de waarde in veel gevallen beduidend hoger. Of dit reëel is, is afhankelijk van de feitelijke situatie. De WOZ-waarde is de basis voor de hoogte van diverse belastingen. Reden genoeg om uw WOZ-waarde te controleren en zo nodig tijdig bezwaar te maken.Verder lezen

10 tips voor de aangifte inkomstenbelasting 2020 voor ondernemers

Bent u ondernemer voor de inkomstenbelasting? Dan bent u verplicht om tijdig digitaal aangifte inkomstenbelasting te doen. Kennis van de belastingregels is van groot belang voor een juiste en volledige samenstelling van de jaarcijfers en aangifte, zeker die van een ondernemer zoals bijvoorbeeld een zzp-er. Specialistisch advies kan u voordeel en inzicht opleveren. Is het niet belastingbesparing dan is het wel de mogelijkheid inzicht te krijgen in uw particuliere en/of zakelijke situatie. In dit artikel geven wij u 10 nuttige tips.

Verder lezen

Zes tips voor een goede voorbereiding op uw belastingaangifte 2020

Net als vele andere mensen ontvangt u binnenkort wellicht een uitnodiging om aangifte inkomstenbelasting 2020 te doen. Ook druppelen de hiervoor benodigde gegevens zoals jaaropgaven van werkgever(s), uitkeringsinstantie(s) en banken binnen. Vindt u ‘belastingaangifte doen’ een vervelende en/of lastige klus? Een goede voorbereiding is het halve werk, ook als u de aangifte niet zelf doet. In dit artikel leest u zes tips voor een goede voorbereiding.Verder lezen

Schenkingsvrijstellingen tijdelijk omhoog in 2021

Bent u bekend met de jaarlijkse schenkingsvrijstellingen? Deze vrijstellingen maken het aantrekkelijker om bij leven aan uw kinderen en/of kleinkinderen te schenken. Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, fiscaal voordeliger dan het vererven van een vermogen bij een overlijden. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 heffing en toekomstige eigen bijdrage Wet langdurige zorg (Wlz). In 2021 worden enkele schenkingsvrijstellingen tijdelijk (een jaar lang) hoger.

Verder lezen

Controleer uw voorlopige aanslag inkomstenbelasting 2021

Op 1 januari gaan de nieuwe belastingregels in. De belangrijkste maatregelen uit het Belastingplan voor 2021 zijn verwerkt in de voorlopige aanslag inkomstenbelasting 2021. Ons advies voor als u een voorlopige aanslag ontvangt: controleer deze aanslag goed of laat deze door uw/een belastingadviseur controleren. De aanslag kan zijn gebaseerd op onjuiste of niet actuele gegevens als er wijzigingen zijn in uw persoonlijke situatie en/of inkomen, zeker in deze coronatijd. Is de aanslag onjuist? Dien dan tijdig een wijzigingsverzoek in of laat uw adviseur dit doen.

Verder lezen

Onze eindejaarstips voor 2020

Vooral in deze laatste maanden van het jaar krijgen wij vaak de vraag “Kan ik dit jaar nog iets doen om minder belasting te betalen?” Reden voor ons om een aantal eindejaarstips te delen.

Verder lezen

Ben jij financieel verbonden met je partner?

Je bent verliefd, je hebt de liefde van je leven gevonden en je wilt samen bouwen aan een toekomst. Een eerste stap is vaak een gezamenlijke woning. Want je wilt eigenlijk wel een fijne plek voor jullie samen. Dit kan een huurwoning zijn, maar nog liever koop je een woning. Natuurlijk heb je een hypotheek nodig, want wie heeft er nu zo opeens een paar ton contant voorhanden? Dan heb je dus opeens samen een huis én een hypotheek. Een stukje bezitting en een schuld.

Bron: FFP

Verder lezen

Tien tips voor de aangifte inkomstenbelasting voor ondernemers

Bent u ondernemer voor de inkomstenbelasting? Dan bent u verplicht om tijdig digitaal aangifte inkomstenbelasting te doen. Voor de meeste ondernemers is het samenstellen van deze aangifte én de jaarcijfers van de onderneming (te) complex. Kennis van de belastingregels is van groot belang voor een juiste en volledige samenstelling van de jaarcijfers en aangifte, zeker die van een ondernemer zoals bijvoorbeeld een zzp-er. Specialistisch advies kan u voordeel en inzicht opleveren. In dit artikel geven wij u tien nuttige tips.

Verder lezen

Zes tips voor een goede voorbereiding op uw belastingaangifte 2020

Net als vele andere mensen ontvangt u binnenkort wellicht een uitnodiging om aangifte inkomstenbelasting 2020 te doen. Ook druppelen de hiervoor benodigde gegevens zoals jaaropgaven van werkgever(s), uitkeringsinstantie(s) en banken binnen. Vindt u ‘belastingaangifte doen’ een vervelende en/of lastige klus? Een goede voorbereiding is het halve werk, ook als u de aangifte niet zelf doet. In dit artikel leest u zes tips voor een goede voorbereiding.Verder lezen

Vijf tips voor de voorlopige aanslag inkomstenbelasting 2020

Op 1 januari zijn nieuwe belastingregels ingegaan. De belangrijkste maatregelen uit het Belastingplan voor 2020 zijn verwerkt in de voorlopige aanslag inkomstenbelasting 2020. Heeft u reeds een voorlopige aanslag van de Belastingdienst ontvangen? Ons advies: controleer deze aanslag goed of laat deze door uw/een belastingadviseur controleren. Zeker bij recente of bekende aankomende wijzigingen in uw situatie en/of inkomen. Is de aanslag onjuist? Dien dan tijdig een wijzigingsverzoek in of laat uw adviseur dit doen.

Verder lezen

Acht eindejaarstips voor belastingbesparing box 3 vermogen

Met name in de laatste weken van het jaar krijgen wij veel de vraag "Kan ik dit jaar nog iets doen om minder belasting over mijn spaargeld en/of beleggingen te betalen?" Over uw box 3 vermogen (spaargeld, beleggingen en dergelijke bezittingen) boven de 30.360 euro per persoon (wetgeving 2019) moet u inkomstenbelasting betalen, de vermogensrendementsheffing. Voor de belasting die u over 2019 moet betalen, geldt de waarde van uw box 3 vermogen per 1 januari 2019. Daar kunt u niets meer aan veranderen. Echter om de belasting over belastingjaar 2020 (te betalen in 2021) te verlagen, kunt u mogelijk één of meerdere van de acties in dit artikel ondernemen.Verder lezen

Schenk nog vóór 1 januari 2020 en behaal mogelijk voordeel

Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, fiscaal voordeliger dan het vererven van een vermogen bij een overlijden. Door bijvoorbeeld elk jaar een bedrag aan uw kinderen te schenken wordt uw vermogen kleiner zodat, mocht u komen te overlijden, uw kinderen straks minder erfbelasting betalen. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 heffing en toekomstige eigen bijdrage Wet langdurige zorg (Wlz). Wilt u nog dit jaar belastingvrij aan uw kinderen of kleinkinderen schenken? Onderneem dan tijdig actie. In dit artikel leest u alle belastingvrije schenkingsbedragen en de voorwaarden.Verder lezen

Gevolgen nieuwe KOR voor eigenaren zonnepanelen

In onze vorige column schreven wij over de kleineondernemersregeling (kortweg KOR) in de btw-regelgeving die per 1 januari 2020 verandert. U als ondernemer kunt vanaf die datum gebruikmaken van een btw-vrijstelling als de jaaromzet van uw onderneming onder de 20.000 euro blijft. Deze nieuwe opzet kan grote gevolgen hebben voor de eigenaren van zonnepanelen die de btw op de aankoop hebben teruggevraagd bij de Belastingdienst.Bron: Belastingdienst

Verder lezen

Wel of niet meedoen aan de nieuwe kleineondernemersregeling?

De kleineondernemersregeling (kortweg KOR) in de btw-regelgeving verandert per 1 januari 2020. In plaats van een belastingvermindering komt er een btw-vrijstelling. Deze kunt u als ondernemer gebruiken als de jaaromzet van uw onderneming onder de 20.000 euro blijft. De gevolgen van deelname aan de nieuwe KOR en de aandachtspunten leest u in dit artikel.Bron: Belastingdienst/KVK

Verder lezen

Check de WOZ-waarde van uw woning en maak zo nodig tijdig bezwaar

In deze periode ontvangt u het jaarlijkse aanslagbiljet gemeentelijke belastingen. Op het aanslagbiljet, ook wel WOZ-beschikking genoemd, treft u de WOZ-waarde van uw woning en eventuele andere onroerende zaken aan. De WOZ-waarde bepaalt de hoogte van diverse belastingen. In het algemeen geldt: hoe hoger uw WOZ-waarde, hoe meer belasting u betaalt. Genoeg redenen om uw WOZ-waarde te controleren en tijdig bezwaar te maken.Verder lezen

10 tips voor de aangifte inkomstenbelasting voor ondernemers

Bent u ondernemer voor de inkomstenbelasting? Dan bent u verplicht om tijdig digitaal aangifte inkomstenbelasting te doen. Voor de meeste ondernemers is de aangifte inkomstenbelasting (te) complex. Kennis van de belastingregels is van groot belang voor de juiste samenstelling van de aangifte, zeker die van een ondernemer zoals bijvoorbeeld een zzp-er. Specialistisch advies kan u voordeel opleveren. In dit artikel geven wij u 10 nuttige tips.

Verder lezen

Belastingvrij schenken: vrijstellingen 2019

De (jaarlijkse) schenkingsvrijstellingen maken het aantrekkelijker om bij leven aan uw kinderen en/of kleinkinderen te schenken. Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, fiscaal voordeliger dan het vererven van een vermogen bij een overlijden. Door bijvoorbeeld elk jaar een bedrag aan uw kinderen te schenken wordt uw vermogen kleiner zodat, mocht u komen te overlijden, uw kinderen straks minder erfbelasting betalen. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 heffing en toekomstige eigen bijdrage Wet langdurige zorg (Wlz). In dit artikel vindt u een overzicht van de vrijstellingsbedragen voor schenkingen in 2019.

Verder lezen

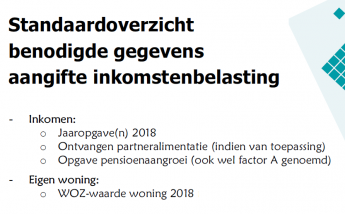

5 tips voor een goede voorbereiding op uw belastingaangifte 2018

In deze periode ontvangen ongeveer 8 miljoen mensen een uitnodiging om aangifte inkomstenbelasting 2018 te doen. Tevens ontvangen zij de hiervoor benodigde gegevens, zoals jaaropgave(n) van werkgever(s), uitkeringsinstantie(s) en banken. Belastingaangifte doen is voor velen een vervelend en/of lastig klusje dat ze het liefst uitbesteden. Echter een goede voorbereiding is het halve werk, ook als u de aangifte niet zelf doet. Zeker met behulp van de bruikbare tips in dit artikel.Verder lezen

Grote veranderingen in uw leven? Met een goed financieel plan staat u sterk!

Een nieuw jaar met allerlei goede voornemens. Maar wat als er iets in uw situtatie of leven verandert waar u niet op berekend bent? Een huis kopen, een baby op komst, arbeidsongeschikt raken, een erfenis krijgen of met pensioen gaan. Veranderingen in uw leven kunnen grote impact op uw financiële situatie hebben. Positief of negatief. U wilt niet voor verrassingen komen te staan. Een goed persoonlijk financieel plan geeft een helder totaalbeeld van uw financiële wensen en mogelijkheden, en risico's zoals werkloosheid en arbeidsongeschiktheid.

Bron: FFP

Verder lezen

Geld uitlenen aan uw kinderen? Hier moet u op letten

Veel ouders helpen hun kinderen door geld uit te lenen voor bijvoorbeeld de aankoop van een huis. Dat heeft voor beide partijen voordelen, mits u zich aan de regels houdt. De redenen en belangrijkste aandachtspunten leest u in dit artikel.

Bron en afbeelding: FFP

Verder lezen

10 eindejaarstips voor belastingbesparing box 3 vermogen

Over uw box 3 vermogen (spaargeld, beleggingen en dergelijke bezittingen) boven de 30.000 euro per persoon (wetgeving 2018) moet u belasting betalen, de vermogensrendementsheffing. De Belastingdienst kijkt elk jaar naar de waarde van uw box 3 vermogen op 1 januari om te bepalen of en hoeveel inkomstenbelasting u hierover verschuldigd bent. Wilt u op de valreep van 2018 de belastingheffing over uw box 3 vermogen verminderen, lees dan onze 10 tips en onderneem waar mogelijk actie.Verder lezen

Schenk nog vóór 1 januari 2019 en behaal mogelijk een fiscaal voordeel

Wilt u nog dit jaar belastingvrij aan uw kinderen of kleinkinderen schenken? Onderneem dan tijdig actie. Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, fiscaal voordeliger dan het vererven van een vermogen bij een overlijden. Door bijvoorbeeld elk jaar een bedrag aan uw kinderen te schenken wordt uw vermogen kleiner zodat, mocht u komen te overlijden, uw kinderen straks minder erfbelasting betalen. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 heffing en toekomstige eigen bijdrage Wet langdurige zorg (Wlz). In dit artikel leest u alle belastingvrije schenkingsbedragen en de voorwaarden.Verder lezen

Voorlopige aanslag inkomstenbelasting 2019 onjuist? Onderneem actie en voorkom verrassingen!

Op 1 januari 2019 gaan de nieuwe belastingregels in. De belangrijkste maatregelen uit het Belastingplan voor 2019 worden verwerkt in de voorlopige aanslag inkomstenbelasting 2019. Controleer uw voorlopige teruggave/aanslag of laat die door ons controleren. Zeker bij recente of bekende aankomende wijzigingen in uw situatie en/of inkomen. Is de aanslag onjuist? Dien dan tijdig een wijzigingsverzoek in of laat dit uw adviseur doen.

Verder lezen

Ondernemer, plan uw investeringen voor optimaal belastingvoordeel

Als u als ondernemer dit jaar voor een totaalbedrag van meer dan € 2.300 en minder dan € 314.673 in bedrijfsmiddelen investeert, mag u in beginsel kleinschaligheidsinvesteringsaftrek claimen. Dat geldt ook voor ondernemingen zoals bv's en nv's. De grootte van deze investeringsaftrek is afhankelijk van het totaalbedrag aan investeringen in het kalenderjaar. Advies: bekijk zeker in de laatste maanden van het jaar de totale omvang van uw gedane investeringen en plan toekomstige investeringen zorgvuldig om zo de investeringsaftrek te optimaliseren en belasting te besparen.Verder lezen

Lagere (toekomstige) eigen bijdrage Wet langdurige zorg mogelijk?

Verder lezen

Aangifte inkomstenbelasting doen, vanzelfsprekend of niet?

Voor veel mensen breekt de aangiftetijd weer aan. Ze hebben een brief van de belastingdienst ontvangen en weten dat ze voor 1 mei aangifte moeten doen. Maar ook zonder brief moet je soms aangifte voor de inkomstenbelasting doen. De inkomstenbelasting is namelijk geen haalschuld maar een brengschuld. Dat dit niet voor iedereen duidelijk is merkte ik onlangs...

Verder lezen

10 tips voor de aangifte inkomstenbelasting voor ondernemers

Bent u ondernemer voor de inkomstenbelasting? Dan bent u verplicht om tijdig digitaal aangifte inkomstenbelasting te doen. Voor de meeste ondernemers is de aangifte inkomstenbelasting (te) complex. Kennis van de belastingregels is van groot belang voor de juiste samenstelling van de aangifte, zeker die van een ondernemer zoals bijvoorbeeld een zzp-er. Specialistisch advies kan u voordeel opleveren. In dit artikel geven wij u 10 nuttige tips. Vraag ons desgewenst om advies.

Verder lezen

Schenking gegeven of juist recent ontvangen? Let dan hierop!

Veel mensen schenken liever met de warme dan met de koude hand. Voor zowel de gever als de ontvanger zijn er regels van de Belastingdienst waar je goed op moet letten. Als u in 2017 een schenking heeft ontvangen, moet u daar voor 1 maart van dit jaar aangifte voor doen bij de Belastingdienst. Tenminste, als de schenking meer waard was dan de vrijstelling voor de schenkbelasting.

Bron en afbeelding: FFP

Verder lezen

Voorkomen is beter dan genezen

Soms kom ik in de praktijk een situatie tegen waarbij ik denk “Waarom ben je niet eerder gekomen, dat had zo veel ellende bespaard”. En omdat voorkomen beter is dan genezen, wil ik dit praktijkvoorbeeld graag met u delen. De namen heb ik verzonnen, het verhaal niet. Dit verhaal staat in mijn column in De Teylinger, editie week 6 - 2018. Mijn voornemen is elke vier weken iets van mijn/onze praktijkervaringen met u te delen.

Afbeelding: FFP

Verder lezen

Check de WOZ-waarde van uw woning en maak zo nodig tijdig bezwaar

In deze periode ontvangt u het jaarlijkse aanslagbiljet gemeentelijke belastingen. Op het aanslagbiljet, ook wel WOZ-beschikking genoemd, treft u de WOZ-waarde van uw woning en eventuele andere onroerende zaken aan. De WOZ-waarde bepaalt de hoogte van diverse belastingen. In het algemeen geldt: hoe hoger uw WOZ-waarde, hoe meer belasting u betaalt. Maar een lage WOZ-waarde is niet altijd gunstig. Genoeg redenen om uw WOZ-waarde te controleren en tijdig bezwaar te maken.Verder lezen

3 redenen waarom het bijhouden van uw administratie topprioriteit zou moeten hebben

De administratie bijhouden is voor veel ondernemers verreweg het minst favoriete klusje. Ze houden zich liever bezig met het uitoefenen van hun vak. Schuift u het ook liever voor u uit tot het allerlaatste moment? In dit artikel leest u drie redenen om het regelmatig bijhouden van uw financiële administratie toch tot een topprioriteit te maken.

Verder lezen

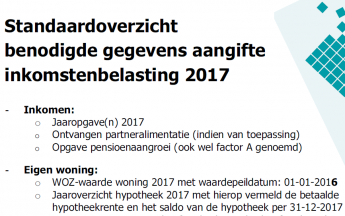

5 tips voor een goede voorbereiding op uw belastingaangifte 2017

De komende tijd ontvangt u zowel de uitnodiging voor het doen van aangifte inkomstenbelasting 2017 als de hiervoor benodigde gegevens, zoals de jaaropgave(n) van uw werkgever(s) of uitkeringsinstantie(s). Belastingaangifte doen is voor veel mensen een vervelend en/of lastig klusje dat ze het liefst uitbesteden. Echter een goede voorbereiding is het halve werk is, ook als u de aangifte niet zelf doet. In dit artikel geven wij u hiervoor 5 bruikbare tips.Verder lezen

Belastingvrij schenken: vrijstellingen 2018

De (jaarlijkse) schenkingsvrijstellingen maken het aantrekkelijker om bij leven aan uw kinderen en/of kleinkinderen te schenken. Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, fiscaal voordeliger dan het vererven van een vermogen bij een overlijden. Door bijvoorbeeld elk jaar een bedrag aan uw kinderen te schenken wordt uw vermogen kleiner zodat, mocht u komen te overlijden, uw kinderen straks minder erfbelasting betalen. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 heffing en toekomstige eigen bijdrage Wet langdurige zorg (Wlz). In dit artikel vindt u een overzicht van de vrijstellingsbedragen voor schenkingen in 2018.

Verder lezen

Hoe vermindert u uw (toekomstige) eigen bijdrage Wet langdurige zorg?

Verder lezen

Schenk nog in 2017 en behaal mogelijk een fiscaal voordeel

Het einde van het jaar is in zicht. Jaarlijks kunt u belastingvrij schenken. Heeft u dit jaar nog geen gebruik gemaakt van de schenkingsvrijstelling(en)? En wilt u nog aan uw (klein)kinderen schenken? Onderneem dan tijdig actie. Per 1 januari 2017 is de schenkingsvrijstelling voor de eigen woning van € 100.000 structureel teruggekeerd. Deze verhoogde vrijstelling maakt het aantrekkelijker om bij leven te schenken. In dit artikel leest u alle belastingvrije schenkingsbedragen en de voorwaarden & restricties van de verhoogde schenkingsvrijstelling.Verder lezen

Voorlopige aanslag inkomstenbelasting 2018 onjuist? Onderneem actie en voorkom verrassingen!

Op 1 januari 2018 gaan de nieuwe belastingregels in. De belangrijkste maatregelen uit het Belastingplan voor 2018 zijn reeds verwerkt in de voorlopige aanslag inkomstenbelasting 2018. Controleer nu uw voorlopige teruggave/aanslag of laat die door ons controleren. Zeker bij recente of bekende aankomende wijzigingen in uw situatie en/of inkomen. Is de aanslag onjuist? Dien dan tijdig een wijzigingsverzoek in.

Verder lezen

10 tips voor besparing belasting op de valreep van 2017

Over uw box 3 vermogen (spaargeld en beleggingen) boven € 25.000 per persoon (wetgeving 2017) moet u belasting betalen, de vermogensrendementsheffing. De Belastingdienst kijkt elk jaar naar uw vermogen op 1 januari. Wilt u op de valreep van 2017 de belastingheffing over uw box 3 vermogen verminderen, lees dan onze 10 tips en onderneem waar mogelijk actie.Verder lezen

Verhuur garagebox vrijgesteld van omzetbelasting (btw) of niet?

De verhuur van onroerende zaken is vrijgesteld van omzetbelasting (btw). Een uitzondering hierop is de verhuur van parkeerruimte voor voertuigen zoals auto's. Deze verhuur is belast met btw. Maar is een garagebox te vergelijken met een parkeerruimte? En kan de verhuur van een garagebox vrijgesteld zijn voor de btw of niet? De antwoorden op deze vragen krijgt u in dit artikel.Verder lezen

25 tips bij het opstellen van een liquiditeitsprognose

Het nauwkeurig voorspellen van de financiële toekomst is voor veel Nederlandse ondernemers buitengewoon lastig. CreditExpo laat weten dat zo’n zeventig procent van de werkgevers aangeeft dat de uiteindelijke cashflow meer dan tien procent afweek van de gemaakte liquiditeitsprognose. Dit alles terwijl een betrouwbare liquiditeitsprognose goud waard is voor een onderneming. Steeds meer bedrijven geven dan ook geld uit aan het extern laten maken van liquiditeitsprognoses en liquiditeitsbegrotingen. Echter, het opstellen van zowel een liquiditeitsprognose als een liquiditeitsbegroting iets dat met de juiste hulp gewoon binnen de organisatie kan worden uitgevoerd. Maar hoe stelt u deze op? In dit artikel zet Debiteurenbeurs samen met experts uit het werkveld, waaronder wij (Belastica), 25 tips voor het maken van een liquiditeitsprognose en liquiditeitsbegroting op een rijtje.

Bron en afbeelding: Debiteurenbeurs

Verder lezen

Plannen om een woning te kopen of te verkopen? Kies het juiste moment en behaal mogelijk fiscaal voordeel

Bent u op dit moment, in het najaar 2017, bezig met het aankopen of verkopen van een eigen woning dan vindt de levering hoogstwaarschijnlijk rond de jaarwisseling 2017/2018 plaats. Afhankelijk van uw financiële situatie is het fiscaal voordeliger om, indien mogelijk, de overdracht van de woning bij de notaris nog voor het einde van 2017 of juist net na 1 januari 2018 te laten plaatsvinden. En er zijn meer aandachtspunten.Verder lezen

Uw administratie op orde en controleproef?

Juist in dit digitale tijdperk loop je vaak pas bij een belastingcontrole tegen onverwachte problemen aan. Dit kan leiden tot boetes en extra kosten. Als het tegenzit kunnen deze administratieve fouten zelfs de bedrijfscontinuïteit in gevaar brengen. Zo komen bij een (deel)controle van de Belastingdienst regelmatig onvolkomenheden aan het licht.

Verder lezen

Is uw financiële administratie op orde?

Wanneer komen de kosten en BTW op een factuur voor aftrek in aanmerking? Is een factuur verplicht voor aftrek van kosten? Wat zijn uw administratieve verplichtingen? Op deze en andere vragen krijgt u antwoord in dit artikel.

Verder lezen

Bewaarplicht versus inlichtingenplicht

De administratieve bewaarplicht beperkt zich niet tot de basisgegevens van een administratie, maar is ook van toepassing op andere zaken die in het verleden hebben gespeeld en in de toekomst kunnen leiden tot wijzigingen. Dit gegeven leidt tot de situatie dat de bewaarplicht van 7 jaar soms niet afdoende is. Op grond van de inlichtingenplicht moet u de gegevens ook na verloop van een langere periode kunnen aanleveren.

Verder lezen

Bewaarplicht van uw administratie 7 jaar, of toch niet?

Het is verplicht de administratie van uw onderneming 7 jaar te bewaren. Deze hoofdregel voor het bewaren van administratieve bescheiden kennen we allemaal wel. Hierbij is het van belang dat facturen in hun originele vorm bewaard worden. Tevens moeten de facturen en andere bescheiden binnen een redelijke tijd reproduceerbaar zijn.

Verder lezen

Ondernemer, hoe moet u administratieve bescheiden zoals facturen bewaren?

Het lijkt zo eenvoudig de administratiegegevens bewaren. Maar zo simpel als het lijkt, is het vaak niet. Zelfs digitale facturen worden vaak op een verkeerde manier bewaard. Zo is het niet goed als de factuur wordt geprint en het originele digitale bestand wordt verwijderd. Een ander voorbeeld van een onjuiste manier van bewaren is het scannen van de papieren factuur en vervolgens weggooien van die originele factuur.

Verder lezen

Geld uitlenen aan uw kinderen? Hier moet u op letten

Veel ouders lenen geld uit aan hun kinderen voor bijvoorbeeld de aankoop van een huis. Dat is voor beide partijen voordelig, mits u zich aan de regels houdt. De zogenaamde familiebank is de laatste jaren in opkomst. Overweegt u geld uit te lenen aan uw kind? Of aan een neef, kleinkind of andere bekende? Dat kan voor beide partijen voordelig zijn. De redenen en belangrijkste aandachtspunten leest u in dit artikel.

Bron en afbeelding: FFP

Verder lezen

Zelf een liquiditeitsbegroting opstellen? Bekijk deze 5 tips!

Meer bedrijven schakelen bureaus in om hun liquiditeitsprognose te laten opstellen. Toch is het opstellen van zo'n prognose vaak minder lastig dan wordt gedacht. Sterker nog, het zelf opstellen van een liquiditeitsprognose door de ondernemer kan juist een meer realistische voorspelling geven. Immers: wie kent de inkomsten, uitgaven en dagelijkse business beter dan de ondernemer zelf? Debiteurenbeurs zette samen met experts uit de praktijk, waaronder Belastica, tips op een rijtje om de ondernemer te ondersteunen bij het opstellen van de liquiditeitsprognose.

Bron en afbeelding: Debiteurenbeurs

Verder lezen

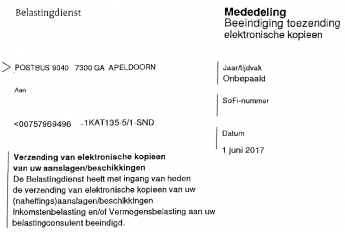

Brief inzake beëindiging elektronische kopieaanslagen (EKA) ontvangen?

Heeft u onlangs een brief van de Belastingdienst ontvangen waarin wordt gemeld dat de Belastingdienst de verzending van elektronische kopieën van uw (naheffings)aanslagen/beschikkingen (kortweg EKA's) naar uw belastingadviseur of boekhouder (hierna: belastingconsulent) heeft beëindigd? U kan deze brief als niet verzonden beschouwen en hoeft verder niets te doen. In dit artikel leest u de reden van de melding van de Belastingdienst.Verder lezen

Opschorting handhaving Wet DBA verlengd tot 1 juli 2018

Zzp'ers en opdrachtgevers krijgen langer de tijd om zich aan te passen aan de Wet Deregulering Beoordeling Arbeidsrelaties (DBA). De opschorting van de handhaving van de Wet DBA is verlengd tot in ieder geval 1 juli 2018. Dat betekent dat opdrachtnemers en opdrachtgevers tot die tijd geen boetes of naheffingen krijgen als achteraf geconstateerd wordt dat er sprake is van een dienstbetrekking tussen deze partijen. Dat geldt niet voor kwaadwillenden.

Bron: Rijksoverheid

Verder lezen

Met een levenstestament houdt u grip op uw leven

Wat is een levenstestament en waar dient het voor? In een levenstestament neemt u op wat er moet gebeuren als u zelf niet in staat bent te handelen. Bijvoorbeeld na een herseninfarct, bij dementie of om andere redenen. U kunt in een levenstestament een of meerdere mensen volmacht geven voor het behartigen van uw belangen. Vaak zal het om financiële zaken gaan. Wilt u meer informatie, lees dan dit artikel.

Bron: FFP

Verder lezen

Wat laat u achter als u overlijdt?

Slechts drie op de tien Nederlanders hebben een testament laten opstellen. En zes op de tien mensen weten niet hoe hun financiële situatie verandert als hun partner wegvalt. Weet u precies wat u achterlaat als u overlijdt? In ruim 40% van alle Nederlandse gezinnen praten partners niet met elkaar over zaken die met de dood te maken hebben.* Dit komt deels omdat er nog altijd een taboe op rust, maar ook omdat veel mensen de gevolgen van een overlijden ingrijpend en complex vinden. Daardoor weten ze vaak niet waar ze moeten beginnen om hun nalatenschap te regelen.

Bron en afbeelding: FFP

Verder lezen

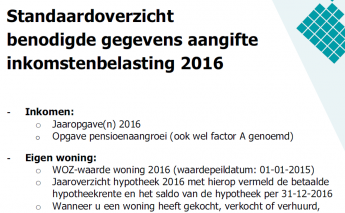

5 tips voor een goede voorbereiding op uw belastingaangifte 2016

De komende tijd ontvangt u zowel de uitnodiging voor het doen van uw aangifte inkomstenbelasting 2016 als de hiervoor benodigde gegevens, zoals de jaaropgave(n) van uw werkgever(s) of uitkeringsinstantie(s). Belastingaangifte doen is voor veel mensen een vervelend en/of lastig klusje dat ze het liefst uitbesteden. Echter een goede voorbereiding is het halve werk is, ook als u de aangifte niet zelf doet. In dit artikel geven wij u hiervoor 5 bruikbare tips.Verder lezen

Hoe vermindert u uw (toekomstige) eigen bijdrage langdurige zorg?

Verder lezen

7 tips voor besparing belasting over uw box 3 vermogen: onderneem actie voor 31 december

Over uw box 3 vermogen (spaargeld en beleggingen) boven € 25.000 per persoon (wetgeving 2017) moet u belasting betalen, de vermogensrendementsheffing. De Belastingdienst kijkt elk jaar naar uw vermogen op 1 januari. Wilt u de belastingheffing op uw box 3 vermogen beperken, lees dan onze 7 tips en onderneem waar mogelijk vóór 31 december actie.Verder lezen

Voorlopige aanslag inkomstenbelasting 2017 onjuist? Onderneem actie en voorkom verrassingen!

Op 1 januari 2017 gaan de nieuwe belastingregels in. De belangrijkste maatregelen uit het Belastingplan voor 2017 zijn reeds verwerkt in de voorlopige aanslag inkomstenbelasting 2017 die u mogelijk al heeft ontvangen of binnenkort ontvangt. Controleer nu uw voorlopige teruggave/aanslag of laat die door ons controleren. Zeker bij recente of bekende aankomende wijzigingen in uw situatie en/of inkomen. Is de aanslag onjuist? Dien tijdig een wijzigingsverzoek in.

Verder lezen

Schenk nog in 2016 en bespaar belasting in komende jaren!

Het einde van het jaar is in zicht. Jaarlijks kunt u belastingvrij schenken. Wilt u dat dit jaar nog doen, onderneem dan tijdig actie. Per 1 januari 2017 keert de schenkingsvrijstelling voor de eigen woning van € 100.000 structureel terug. Deze verhoogde vrijstelling maakt het aantrekkelijker om bij leven aan uw kinderen te schenken. Maar let op! Om in aanmerking te komen voor de vrijstelling gelden allerlei voorwaarden en moet u rekening houden met eerdere schenkingen waarvoor een beroep op de verhoogde schenkingsvrijstelling is gedaan. Soms is actie in 2016 vereist om te voorkomen dat een deel van de vrijstelling vanaf 2017 verloren gaat.Verder lezen

Ondernemer, plan uw investeringen voor optimaal belastingvoordeel

Ondernemers die investeren in bedrijfsmiddelen mogen een bepaald bedrag van het resultaat van hun onderneming aftrekken, de zogenoemde investeringsaftrek. Dat geldt ook voor ondernemingen zoals bv's en nv's. Voor de investeringsaftrek geldt een jaarlijkse drempel. Blijft het totaalbedrag van de investeringen onder de drempel dan heeft u geen recht op investeringsaftrek. Tip: plan uw investeringen zorgvuldig, zodat u de investeringsaftrek optimaal benut en zo belasting bespaart.Verder lezen

5 tips voor optimaal gebruik schenkingsvrijstelling eigen woning € 100.000

Per 1 januari 2017 wordt de schenkingsvrijstelling voor de eigen woning definitief verhoogd naar € 100.000. In de praktijk blijkt de regeling complexer dan de staatssecretaris beoogt. Om in aanmerking te komen voor de vrijstelling gelden namelijk bepaalde voorwaarden. Is in het verleden reeds een beroep gedaan op de verhoogde schenking dan moet u mogelijk in 2016 al actie ondernemen om te voorkomen dat een deel van de vrijstelling vanaf 2017 verloren gaat. Lees de 5 tips in dit artikel om optimaal gebruik te maken van de verhoogde schenkingsvrijstelling.Verder lezen

Plan de aankoop van uw nieuwe bedrijfsauto en bespaar belasting

Wilt u nog profiteren van de lage bijtelling voor energiezuinige auto's en zo inkomstenbelasting besparen? Onderneem dan nu actie. Per 1 januari 2017 verdwijnt het fiscaal voordeel. Het bijtellingspercentage van zeer zuinige auto's gaat per 1 januari 2017 van 15% naar 22%. De bijtelling van de zuinige auto gaat van 21% naar 22%. Wilt u juist een normale (lees: geen energiezuinige) auto aanschaffen? Wacht daarmee dan tot 2017.Verder lezen

Wet DBA - VAR nieuwe stijl: dit zijn de misvattingen over modelovereenkomsten

Met de afschaffing van de verklaring arbeidsrelatie (VAR) en het gebruik van modelovereenkomsten door de inwerkingtreding van de Wet Deregulering beoordeling arbeidsrelatie (Wet DBA) zijn nog niet alle onduidelijkheden uit de wereld. Er zijn veel misvattingen over de modelovereenkomsten met betrekking tot vragen als: Is het gebruik van een modelovereenkomst verplicht? Moet ik de overeenkomst naar de Belastingdienst sturen? Welke zekerheid geeft de overeenkomst aan de opdrachtgever en opdrachtnemer? In dit artikel krijgt u duidelijkheid.

Verder lezen

Lage hypotheekrente: tijd om een hypotheek te sluiten of over te sluiten?

Miljoenen mensen wonen in een huur- of koopwoning. De huidige lage hypotheekrente roept de vraag op: "Kunt u profiteren van de lage hypotheekrente en welke mogelijkheden zijn er?" Antwoord: "Dit is afhankelijk van uw specifieke situatie en diverse factoren. De algemene mogelijkheden en aandachtspunten leest u in dit artikel."Verder lezen

Uw box 3 vermogen: waar bestaat dat uit?

Box 3 vermogen. U heeft er vast weleens van gehoord. Maar wat is het eigenlijk? Uw box 3 vermogen bestaat uit uw bezittingen minus uw schulden die in uw aangifte inkomstenbelasting in de zogenoemde 'box 3' horen. U hoeft de werkelijke inkomsten, bijvoorbeeld de rente op uw spaargeld, het dividend op uw aandelen of de huuropbrengst, niet aan te geven in uw aangifte inkomstenbelasting. Echter van deze vermogensbestandsdelen zijn de waarden per 1 januari van het belastingjaar wel bepalend voor de hoogte van de te betalen inkomstenbelasting over uw vermogen.Verder lezen

Financiële planning: uw toekomst goed geregeld!

Natuurlijk is geld belangrijk in uw leven. Geld is immers het middel waarmee u uw doelen kunt realiseren! Maar geld is meestal niet het werkelijke doel van uw leven. Uit gesprekken met onze cliënten blijkt vaak dat er andere toekomstdoelen zijn. Voor de één is dat eerder kunnen stoppen met werken, wonen in een fijn huis of zorgen voor zijn of haar naasten. En voor een ander zit dat in het maken van die mooie wereldreis, of niet afhankelijk worden in de situatie dat de gezondheid achteruit gaat. Zo denken veel mensen nu al na over toekomstige aanpassingen van hun eigen woning of het gezamenlijk kopen van een zorgwoning. Conclusie: een goed planningsadvies gaat niet alleen over geld.

Afbeelding: FFP

Verder lezen

Hoogte box 3 vermogen (sparen en beleggen) bepalend voor diverse belastingen

Heeft u box 3 vermogen, zoals spaargeld, aandelen of een verhuurde woning? Dan hoeft u de werkelijke inkomsten, bijvoorbeeld de rente op uw spaargeld, het dividend op uw aandelen of de huuropbrengst, niet aan te geven in uw aangifte inkomstenbelasting. Echter van deze vermogensbestandsdelen zijn de waarden per 1 januari van het belastingjaar wel bepalend voor de hoogte van de te betalen inkomstenbelasting over uw vermogen. Maar dat niet alleen. De hoogte van uw box 3 vermogen (uit sparen en beleggen) kan ook van invloed zijn op toekomstige erfbelasting en/of eigen bijdrage Wet Langdurige Zorg.Verder lezen

Grote veranderingen in uw leven? Met een goed financieel plan staat u sterk!

Een huis kopen, een baby op komst, arbeidsongeschikt raken, een erfenis krijgen of met pensioen gaan. Veranderingen in uw leven kunnen grote impact op uw financiële situatie hebben. Positief of negatief. U wilt niet voor verrassingen komen te staan. Een goed persoonlijk financieel plan geeft een helder totaalbeeld van uw financiële wensen en mogelijkheden, en risico's zoals arbeidsongeschiktheid.

Bron: FFP

Verder lezen

Staatssecretaris Wiebes: voor 5 april aangifte is voor 1 juli bericht

Wie tot en met 4 april zijn belastingaangifte indient, ontvangt nog vóór 1 juli bericht van de Belastingdienst. Dat maakte staatssecretaris Wiebes van Financiën vandaag bekend. Eigenlijk zou de groep die voor 1 juli bericht wil hebben van de Belastingdienst op 1 april de aangifte inkomstenbelasting moeten hebben ingeleverd. Staatssecretaris Wiebes trekt die termijn nu op tot 5 april.Bron: Nu.nl

Verder lezen

10 tips & adviezen voor de aangifte inkomstenbelasting voor ondernemers

Bent u ondernemer voor de inkomstenbelasting? Dan bent u verplicht om tijdig digitaal aangifte inkomstenbelasting te doen. Voor de meeste ondernemers is de aangifte inkomstenbelasting (te) complex. Kennis van de belastingregels is van groot belang voor de juiste samenstelling van de aangifte, zeker die van een ondernemer zoals bijvoorbeeld een zzp-er. Specialistisch advies kan u voordeel opleveren. In dit artikel geven wij u 10 nuttige tips & adviezen. Vraag desgewenst onze hulp.

Verder lezen

Krap bij kas? Nihilaangifte btw of onjuiste aangifte btw geen oplossing! Strengere controle btw-aangifte in 2016

Bewust een lage(re) omzet in uw btw-aangifte zetten of onterecht een nihilaangifte btw doen is een misdrijf waar zware straffen opstaan. De Belastingdienst gaat hier in 2016 scherper op toezien en controleren of btw binnen een boekjaar in het juiste tijdvak wordt aangegeven. Aanleiding is de invoering van nieuwe automatiseringssystemen met betrekking tot de controle van de btw-aangifte en het verschuiven van omzet. Wat zijn de aandachtspunten bij het opstellen en indienen van juiste btw-aangiften?

Bron: Indicator.nl

Verder lezen

WOZ-waarde van uw woning te hoog of te laag? Maak tijdig bezwaar

In deze periode ontvangt u het jaarlijkse aanslagbiljet gemeentelijke belastingen. Op het aanslagbiljet, ook wel WOZ-beschikking genoemd, treft u de WOZ-waarde van uw woning en eventuele andere onroerende zaken aan. De WOZ-waarde bepaalt de hoogte van diverse belastingen. In het algemeen geldt: hoe hoger uw WOZ-waarde, hoe meer belasting u betaalt. Maar een lage WOZ-waarde is niet altijd gunstig. Genoeg redenen om uw WOZ-waarde te controleren en tijdig bezwaar te maken.Verder lezen

Belastingaangifte 2015: bereid u voor met deze checklist

De komende weken ontvangt u zowel de uitnodiging voor het doen van uw aangifte inkomstenbelasting 2015 als de hiervoor benodigde gegevens, zoals de jaaropgave(n) van uw werkgever(s) of uitkeringsinstantie(s). Belastingaangifte doen is voor veel mensen een vervelend klusje dat ze het liefst uitbesteden. Maar weet u dat een goede voorbereiding het halve werk is, ook als u niet zelf de aangifte doet? Aan de hand van deze handige checklist verzamelt u eenvoudig de benodigde aangiftegegevens.Verder lezen

Doorwerken na uw AOW-leeftijd: wat zijn de nieuwe regels en aandachtspunten?

Als u na het bereiken van uw AOW-gerechtigde leeftijd wilt doorwerken, veranderen er enkele belangrijke zaken. Bovendien gelden er door de invoering van de Wet Werken na de AOW-gerechtigde leeftijd vanaf 1 januari 2016 nieuwe regels. Deze wet moet het voor werkgevers aantrekkelijk maken om werknemers na het bereiken van de AOW-leeftijd in dienst te nemen en te houden. U leest de nieuwe regels en de aandachtspunten in dit artikel.

Bron: Rijksoverheid

Verder lezen

Voorlopige aanslag inkomstenbelasting 2016 onjuist? Voorkom verrassingen!

Op 1 januari 2016 gaan de nieuwe belastingregels in. De belangrijkste maatregelen uit het Belastingplan voor 2016 zijn reeds verwerkt in de voorlopige aanslag inkomstenbelasting 2016 die u mogelijk heeft ontvangen of binnenkort ontvangt. Controleer nu uw voorlopige teruggave/aanslag of laat die door ons controleren en voorkom onaangename verrassingen. Zeker bij recente of bekende aankomende wijzigingen in uw situatie en/of inkomen.

Verder lezen

Belasting besparen op uw privévermogen box 3: onderneem actie voor 31 december

Over uw box 3 vermogen (spaargeld en beleggingen) moet u belasting betalen, de vermogensrendementsheffing. Er geldt een vrijstelling van € 21.330 per persoon (wetgeving 2015), maar over elke € 1.000 die u meer heeft, betaalt u € 12 belasting. De Belastingdienst kijkt elk jaar naar uw vermogen op 1 januari. Wilt u de belastingheffing op uw box 3 vermogen beperken, onderneem dan vóór 31 december actie door uw vermogen te verminderen. Wij geven u hiervoor enkele tips.Verder lezen

Alternatieven bijtelling privégebruik auto: carpoolen en OV-abonnement

We willen allemaal besparen op onze autokosten. Maar hoe? Soms lijkt het niet realiseerbaar, soms is er wat creativiteit vereist en soms ligt de oplossing niet direct voor de hand. Juist daarom willen we graag enkele besparingsmogelijkheden op de autokosten met u delen. Dit artikel gaat over het carpoolen en het zakelijke OV-abonnement.Verder lezen

Slimme oplossingen en alternatieven bijtelling privégebruik auto van de zaak

We willen allemaal besparen op onze autokosten. Maar hoe? Soms lijkt het niet realiseerbaar, soms is er wat creativiteit vereist en soms ligt de oplossing niet direct voor de hand. Juist daarom willen we graag enkele besparingsmogelijkheden op de autokosten met u delen. Dit artikel gaat over het openbreken van leasecontracten, besparing motorrijtuigenbelasting en inzicht waarom de datum tenaamstelling auto van invloed is op het percentage bijtelling privégebruik auto.

Verder lezen

De auto en de fiscus, een financiële melkkoe of een middel om milieubewust ondernemen te stimuleren?

Bewust omgaan met het milieu is een speerpunt van de overheid. De aanschaf en het gebruik van energiezuinige auto's is de laatste jaren gestimuleerd door verschillende subsidieregelingen en lage(re) percentages bijtelling privégebruik auto. Deze maatregelen hebben geleid tot ongewenste effecten. De vragen zijn dan ook: welke regels gelden er nu en wat zijn de verwachte veranderingen voor 2016 t/m 2019?Verder lezen

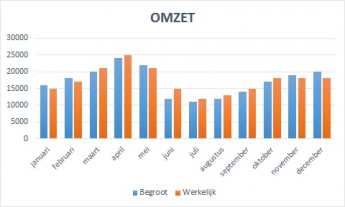

Uw begroting van 2016: tips voor uw commerciële begroting en resultatenbegroting

Wordt 2016 een groeijaar of verwacht u stabiele resultaten? Door een begroting te maken van uw verwachte resultaten krijgt u meer zicht op de consequenties voor uw operationele en financiële begroting. Denk aan uw verwachte omzet, bestaande en nieuwe klanten, projecten, rendement uit investeringen en het resultaat voor uw (verkoop)marges. Onze tips voor een passende commerciële en resultatenbegroting.Verder lezen

Uw begroting van 2016: tips voor uw financiële begroting en cashflow

Hebben uw operationele en commerciële verwachtingen gevolgen voor uw financiën? Blijft u stabiel of maakt u een afname of groei door? Door de verschillende begrotingen en verwachtingen bij elkaar te brengen, kunt u van tevoren al een merkbare grip krijgen op de financiën van 2016. In dit artikel onze tips voor uw financiële begroting.Verder lezen

Uw begroting van 2016: tips voor uw operationele begroting

In dit vervolgartikel onze tips voor uw operationele begroting. Waar houdt u rekening mee als het gaat om personeel, vaste lasten en kosten van leveranciers? In uw begroting voor 2016 is het van belang deze zaken in kaart te brengen zodat u voorbereid bent op de vastere verwachtingen van het nieuwe jaar. Zo kunt u scherp bijsturen als hierin wijzigingen optreden.Verder lezen

Uw begroting van 2016: de basistips voor al uw begrotingen

Ons eerste artikel in de serie over begrotingen en budgetteringen voor 2016 bevat de basistips voor al uw begrotingen. Gebruik onder meer deze handvaten om uw (deel-)begrotingen goed op te stellen, zodat u met meer zekerheid op alle vlakken in het nieuwe jaar aan de slag kunt.

Verder lezen

VAR nieuwe stijl: het standaardcontractensysteem (voorbeeldovereenkomsten)

De positie en rechtszekerheid van de opdrachtgever t.o.v. de opdrachtnemer (zzp'er) gaat vanaf 2016 wijzigen. De verklaring arbeidsrelatie (VAR) wordt na invoering van de Wet Deregulering beoordeling arbeidsrelatie vervangen door de voorbeeldovereenkomst. In dit artikel geven wij informatie over de invoering van de voorbeeldovereenkomsten, de VAR-verklaringen en de overgangsregeling, de eisen aan het ondernemerschap en het Belastica advies- en begeleidingstraject m.b.t. de implementatie van de voorbeeldovereenkomsten in uw organisatie.Verder lezen

Beste ondernemer: uw website, wat doet u er nu mee en wat kan er eigenlijk?

Is uw website een bijzaak, visitekaartje, brochure of een marketing- en communicatie-instrument voor uw organisatie? We vroegen ons dit in 2014 ook af. We wisten dat er meer mogelijk is met internet dan we deden, maar hoe pakken we dat dan aan? Na diverse gesprekken zijn we eind 2014 in zee gegaan met een online marketing bureau uit Leiderdorp. In dit artikel de inzichten die we onderweg hebben opgedaan en uit enthousiasme graag met u delen.Verder lezen

Plannen om een woning te kopen of te verkopen? Kies het juiste moment en behaal mogelijk fiscaal voordeel

Bent u op dit moment, in het najaar 2015, bezig met het aankopen of verkopen van een eigen woning dan vindt de levering hoogstwaarschijnlijk rond de jaarwisseling 2015/2016 plaats. Afhankelijk van uw financiële situatie is het fiscaal voordeliger om, indien mogelijk, de overdracht van de woning bij de notaris nog voor het einde van 2015 of juist net na 1 januari 2016 te laten plaatsvinden. En er zijn meer aandachtspunten.Verder lezen

Zo voorkomt u schadevergoedingen omtrent auteursrechtelijk beschermd werk

Steeds vaker horen we relaties over kwesties rondom auteursrechtelijk beschermd werk. Veelal situaties waarbij men (al dan niet onwetend) onrechtmatig gebruikmaakt van auteursrechtelijk beschermd werk ten behoeve van commerciële doeleinden. De meest voorkomende situatie is wanneer er foto's op de website gebruikt worden, welke eigenlijk auteursrechtelijk beschermd zijn. Onrechtmatig gebruik kan leiden tot flinke schadevergoedingen. We hebben enkele uitgangspunten, inzichten, jurisprudentie en tips voor u uiteengezet.

Verder lezen

Verplichting WAS: elke werknemer moet een bankrekening hebben

Per 1 januari 2016 schrijft de Wet Aanpak Schijnconstructies (WAS) voor dat werkgevers in elk geval het minimumloon per bank aan werknemers betalen. Dit betekent in de praktijk dat uw organisatie straks niet meer het bedrag van het netto wettelijk minimumloon contant aan werknemers mag uitbetalen. Doe daarom alleen een beroep op werknemers met een bankrekening.

Verder lezen

Belangrijkste uitgangspunten Wet 'Werk en Zekerheid'

Misschien wel de grootste hervorming van het arbeidsrecht in 70 jaar tijd: De Wet Werk en Zekerheid treedt in werking. Hiermee gaat het arbeidsrecht de komende jaren flink veranderen. Dit is met name merkbaar op het gebied van het ontslag van medewerkers en de langdurige inzet van flexibel personeel. We hebben de belangrijkste uitgangspunten voor u uiteengezet in dit artikel en aanvullende stukken. Zo komt u meer te weten over de gevolgen van de Wet Werk en Zekerheid.Verder lezen

Plannen voor verbouwing woning? Maak tot 1 juli gebruik van het lage btw-tarief en bespaar 15% btw

Het lage btw-tarief op arbeidskosten bij het renoveren of verbouwen van uw huis geldt tot 1 juli 2015. Bent u van plan uw woning te verbouwen of wilt u binnenkort uw tuin (opnieuw) laten aanleggen Let op! U kunt alleen van het lage btw-tarief (6%) gebruikmaken als de verbouwing op 1 juli 2015 is afgerond. Grote verbouwingen moeten dus tijdig starten. Ook kunt u overwegen om met deelopdrachten te werken.Verder lezen

Controleer uw WOZ-beschikking 2015 en maak tijdig bezwaar

Een dezer maanden ontvangt u de jaarlijkse WOZ-beschikking van de gemeente. In deze beschikking wordt de waarde van uw koopwoning en andere onroerende zaken vastgesteld. De WOZ-waarde bepaalt de hoogte van diverse belastingen. In het algemeen geldt: hoe hoger uw WOZ-waarde, hoe meer belasting u betaalt. Uitermate belangrijk dus om uw WOZ-beschikking te controleren en tijdig bezwaar te maken.Verder lezen

Een goede belastingadviseur is zijn geld meer dan waard!

Het levert altijd wat op als u een goede belastingadviseur in de arm neemt. Is het niet belastingbesparing dan is het wel inzicht in uw particuliere en zakelijke situatie. Wij zijn ervan overtuigd dat u altijd geholpen bent wanneer u ons, of één van onze bekwame concullega’s, vraagt om advies of beheer omtrent uw belastingzaken. Let op: bekwaam is hier een belangrijk woord. Lees vooral verder hoe u, uiteraard bij voorkeur bij Belastica, uw belastingzaken uitbesteedt. Wij schetsen een aantal voordelen voor u.Verder lezen