Tips & adviezen

Bekijk allesFilter: spaargeld

Tien tips voor het belastingjaar 2025

Traditiegetrouw trappen we het nieuwe jaar af met tien tips. Een nieuw jaar betekent immers nieuwe belastingregels en veel nieuwe getallen. Duizelen de getallen na het lezen van deze column? Wij kunnen de materie achter elk getal voor u verduidelijken en concreet maken.

Verder lezen

Belastingvrij schenken in 2025: de vrijstellingen op een rijtje

De (jaarlijkse) schenkingsvrijstellingen maken het aantrekkelijker om bij leven aan uw kinderen en/of kleinkinderen te schenken. Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, fiscaal voordeliger dan het vererven van een vermogen bij een overlijden. Door bijvoorbeeld elk jaar het belastingvrije bedrag aan uw kinderen te schenken, wordt uw vermogen kleiner zodat, mocht u komen te overlijden, uw kinderen dan minder erfbelasting over uw nalatenschap betalen. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 inkomstenbelasting en toekomstige eigen bijdrage Wet langdurige zorg.

Bron: Belastingdienst

Verder lezen

Eindejaarstips 2024: acht acties om belasting te besparen

Heeft u meer dan € 57.684 óf samen met uw fiscaal partner meer dan € 115.368 aan box 3 vermogen zoals spaargeld, beleggingen, cryptovaluta en dergelijke bezittingen? Dan is het voordelig om waar mogelijk dat vermogen de komende weken te verlagen. Over de waarde van uw box 3 vermogen boven voornoemde heffingsvrije bedragen betaalt u namelijk inkomstenbelasting. Ontdek in dit artikel op welke manieren dit zou kunnen.

Verder lezen

Schenk nog in 2024 en behaal mogelijk een belastingvoordeel

Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, belastingtechnisch voordeliger dan het vererven van een vermogen bij een overlijden. Door bijvoorbeeld elk jaar een bedrag aan uw kinderen te schenken wordt uw vermogen kleiner zodat, mocht u komen te overlijden, uw kinderen straks minder erfbelasting over uw nalatenschap betalen. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 inkomstenbelasting en toekomstige eigen bijdrage Wet langdurige zorg (Wlz). Wilt u nog dit jaar belastingvrij aan uw kinderen of kleinkinderen schenken? Onderneem dan tijdig actie.Verder lezen

Welke acties vereisen de uitspraken Hoge Raad inzake het box 3 vermogen?

In juni 2024 heeft de Hoge Raad een aantal uitspraken over de belastingheffing in box 3 gedaan. Deze uitspraken dwingt de Belastingdienst om het belastingstelsel voor vermogen in box 3 ingrijpend aan te passen. Vanaf 2001 wordt vermogen belast op basis van een fictief rendement dat vaak hoger was dan het daadwerkelijk door belastingplichtigen behaalde rendement. Deze benadering leidde tot jarenlange discussie en uiteindelijk tot de uitspraken van de Hoge Raad.

Verder lezen

Uitspraak Hoge Raad over box 3-inkomen - hoe nu verder?

Op 6 juni 2024 heeft de Hoge Raad (HR) meerdere uitspraken gedaan over de manier waarop nu het inkomen uit vermogen (box 3) wordt berekend. Volgens de uitspraken is de berekening in strijd met het Europees Verdrag voor de Rechten van de Mens (EVRM). Volgens de uitspraken mag de Belastingdienst alleen het werkelijk rendement op jouw box 3-vermogen belasten als dat lager is dan het door de Belastingdienst bepaalde fictief rendement.

Verder lezen

Bezint eer gij aan de nalatenschap begint…

Onlangs was er een vrouw in het NOS-nieuws die zonder nadenken een erfenis had geaccepteerd. Achteraf bleek er een schuld bij het UWV te zijn, waarvoor zij mocht opdraaien. Als mevrouw zich tot een deskundige zou hebben gewend, had deze haar kunnen vertellen dat ze de erfenis niet zuiver maar beneficiair had moeten aanvaarden. Dan zou ze alleen aanspraak op de erfenis hebben gemaakt bij een positief saldo. Een dergelijk advies kost weinig en had een hoop ellende bespaard. Helaas is dit niet het enige misverstand (namelijk dat een advies over erven per definitie duur is) dat over erven bestaat.

Verder lezen

Hoe regel je jouw erfenis optimaal?

Als je partner of één van je ouders komt te overlijden, komt er heel wat op je af. Wat moet je allemaal regelen? Maar nog belangrijker is: Wat had degene allemaal kunnen regelen zodat jij als nabestaande nu niet voor verrassingen komt te staan?

Bron en foto: FFP

Verder lezen

Het belastingjaar 2024 aan de hand van tien getallen

Een nieuw jaar betekent nieuwe belastingregels en dus ook veel nieuwe getallen. Wilt u voor uw specifieke financiële en fiscale situatie te weten komen welke van de tien getallen in dit artikel op u van toepassing zijn? En welke actie(s) u kunt ondernemen? Neem dan vrijblijvend contact met ons op.

Verder lezen

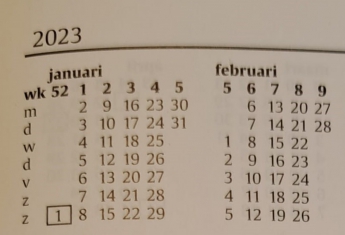

Wat is jouw slimste goede voornemen voor 2024?

2023 is voorbij, en wat heeft het ons gebracht? Is de oorlog in Oekraïne voorbij? Nee. Er is zelfs een nieuw conflict bijgekomen, de oorlog tussen Israël en Gaza. Is het klimaat verbeterd? Wereldwijd verdwijnt er nog steeds een enorme hoeveelheid regenwoud, smelten de ijskappen, extreme weersomstandigheden lijken toe te nemen. En hoe zit het in Nederland? Een kabinet is gevallen en er vindt een majeure politieke verschuiving plaats. En, financieel, valt daar nog wat over te zeggen?

Foto en bron: FFP

Verder lezen

Pensioen & Financial Lifestyle Planning: Jouw toekomst, jouw regie

Pensioen roept vaak beelden op van rustige dagen, grijze haren en de vrijheid om te doen wat je écht wilt. Maar wie bepaalt eigenlijk hoe jouw pensioen eruitziet? Wacht je op de AOW of op een pensioen dat je opbouwt via je werkgever? Wat betekent een goed pensioen voor jou? En misschien wel het belangrijkste, wanneer kun jij echt van dat pensioen gaan genieten? Heb jij de regie over jouw pensioen?

Foto en bron: FFP

Verder lezen

Wet Toekomst Pensioenen: Wat betekent het voor u?

Na jaren van onderhandelen is het nu eindelijk zo ver: Nederland krijgt een nieuw pensioenstelsel. De eerste kamer heeft op 30 mei jl. ingestemd met de Wet Toekomst Pensioenen. Deze nieuwe wetgeving zal het huidige pensioenstelsel veranderen. De wet treedt in werking op 1 juli 2023. Er geldt een overgangsperiode tot 1 januari 2027 (waarschijnlijk wordt dit 2028). Vanaf dat moment moeten alle pensioenregelingen voldoen aan de nieuwe wet. Een belangrijk gevolg van de nieuwe wetgeving is dat het systeem flexibeler en persoonlijker wordt. Wat betekent dit voor u?

Foto en bron: FFP

Verder lezen

Hoe wordt uw vermogen straks verdeeld?

Uiteindelijk kan uw vermogen op twee manieren worden overgedragen: door middel van vererving na overlijden of door schenking bij leven. De belastingregels rond schenken en erven kennen een progressieve tariefstructuur en lopen van minimaal 10% tot maximaal 40%. Bij overlijden vererft in één keer een bedrag en bij schenking kan er sprake zijn van jaarlijks kleinere bedragen. Ofwel: hoe hoger het bedrag dat vererft na overlijden, of het bedrag dat je schenkt, hoe hoger de belastingdruk bij de ontvanger.

Bron: FFP

Verder lezen

Gevolg van wijzigingen in leegwaarderatio per 1-1-2023 voor u

De percentages van de leegwaarderatiotabel voor verhuurde woningen zijn per 1 januari 2023 beduidend hoger dan voorheen. Het gevolg hiervan is dat verhuurders aanzienlijk meer inkomstenbelasting betalen over de woning(en) die ze verhuren. In combinatie met de hogere box 3 belasting volgens de nieuwe berekening vanaf belastingjaar 2023 is het gevolg dat de belastingdruk voor de woningverhuurder in 2023 fors omhoog gaat.

Bron: Belastingdienst

Verder lezen

Impact heffing over box 3 vermogen vanaf belastingjaar 2023

Vanaf belastingjaar 2026 komt er een nieuw stelsel voor box 3 waarin het werkelijke rendement op vermogen (uit sparen en beleggen) wordt belast. Voor de tussenliggende jaren werkt het kabinet met een overbruggings- wetgeving. Voor de niet-spaarders betekent deze wetgeving een aanzienlijk hogere box 3 belastingdruk voor de belastingjaren 2023, 2024 en 2025. Zeker in combinatie met de wijzigingen in de leegwaarderatio.

Bron: Belastingdienst

Verder lezen

Het nieuwe (belasting)jaar aan de hand van tien getallen

Een nieuw jaar betekent niet alleen goede voornemens maar ook nieuwe belastingregels en dus veel nieuwe getallen. In deze column bespreken we er tien.

Verder lezen

Belastingvrij schenken: vrijstellingen 2023

De (jaarlijkse) schenkingsvrijstellingen maken het aantrekkelijker om bij leven aan uw kinderen en/of kleinkinderen te schenken. Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, fiscaal voordeliger dan het vererven van een vermogen bij een overlijden. Door bijvoorbeeld elk jaar een bedrag aan uw kinderen te schenken wordt uw vermogen kleiner zodat, mocht u komen te overlijden, uw kinderen straks minder erfbelasting betalen. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 heffing en toekomstige eigen bijdrage Wet langdurige zorg (Wlz). In dit artikel vindt u een overzicht van de vrijstellingsbedragen voor schenkingen in 2023.

Bron: Belastingdienst

Verder lezen

Belastingvrij schenken: vrijstellingen 2022

De (jaarlijkse) schenkingsvrijstellingen maken het aantrekkelijker om bij leven aan uw kinderen en/of kleinkinderen te schenken. Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, fiscaal voordeliger dan het vererven van een vermogen bij een overlijden. Door bijvoorbeeld elk jaar een bedrag aan uw kinderen te schenken wordt uw vermogen kleiner zodat, mocht u komen te overlijden, uw kinderen straks minder erfbelasting betalen. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 heffing en toekomstige eigen bijdrage Wet langdurige zorg (Wlz). In dit artikel vindt u een overzicht van de vrijstellingsbedragen voor schenkingen in 2022.

Verder lezen

10 tips voor 2022 in 10 getallen

We starten ons eerste artikel van het nieuwe jaar met 10 korte tips aan de hand van 10 getallen. Wilt u meer informatie over één of meerdere van deze tips voor uw specifieke situatie? Neem dan vrijblijvend contact met ons op.

Verder lezen

Schenk nog in 2021 en behaal mogelijk voordeel

Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, fiscaal voordeliger dan het vererven van een vermogen bij een overlijden. Door bijvoorbeeld elk jaar een bedrag aan uw kinderen te schenken wordt uw vermogen kleiner zodat, mocht u komen te overlijden, uw kinderen straks minder erfbelasting betalen. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 heffing en toekomstige eigen bijdrage Wet langdurige zorg (Wlz). Wilt u nog dit jaar belastingvrij aan uw kinderen of kleinkinderen schenken? Onderneem dan tijdig actie. In dit artikel leest u alle belastingvrije schenkingsbedragen en de voorwaarden.Verder lezen

Acht eindejaarstips voor belastingbesparing over uw box 3 vermogen

Heeft u meer dan € 50.650 óf samen met uw fiscaal partner meer dan € 101.300 aan box 3 vermogen (zoals spaargeld, beleggingen en dergelijke bezittingen)? Dan is het voordelig om waar mogelijk dat vermogen de komende weken te verlagen. Over uw box 3 vermogen boven de genoemde heffingsvrije bedragen betaalt u namelijk inkomstenbelasting; de vermogensrendementsheffing.

Verder lezen

Vijf tips om financiële rust te bereiken

Uit onderzoek blijkt dat mensen over gezondere financiën beschikken na een crisis als zij een financieel plan hebben. Financiële planning laat zich samenvatten als rust in je hoofd over je financiën. Maar ook: het werken aan je wensen en doelen op de korte en langere termijn. Hierbij vijf tips om financiële rust te bereiken.

Bron en foto: FFP

Verder lezen

Een mogelijk alternatief voor spaargeld: de familiehypotheek

Als u niet wilt beleggen, overtollig geld op uw bankrekening hebt staan en geen rente ontvangt (of zelfs negatieve rente betaalt), zoekt u wellicht een alternatief om een beter rendement uit uw spaargeld te halen. Een optie kan zijn het geld binnen de familie uit te lenen voor de financiering van de aankoop of verbouwing van een eigen woning, of aflossing van een bestaande hypotheek bij een bankinstelling. In een overeenkomst moet worden vastgelegd wat de looptijd van de financiering is, welke aflosvorm van toepassing is en wat de rentevastperiode is.

Bron: FFP

Verder lezen

De coronacrisis heeft de wereld op zijn kop gezet

Onderzoek van bureau MarketResponse komt met opmerkelijke resultaten. Wat heeft deze pandemie ons gebracht? In ieder geval zijn Nederlanders meer gaan nadenken over hun financiële toekomst. En ruim een kwart gelooft dat met het maken van een financieel plan de gewenste toekomst behaald kan worden.

Bron en foto: FFP

Verder lezen

Vermogensvorming, hoe pak je dat aan?

Bijna iedereen wil wel miljonair worden. Een loterij winnen zou dan handig zijn. Dan kun je in één klap miljonair worden. Het is alleen voor weinigen weggelegd. Het bijzondere is: wat veel mensen met loterijen doen, doen ze niet met echte vermogensvormers zoals beleggen.

Bron en foto: FFP

Verder lezen

Schenkingsvrijstellingen tijdelijk omhoog in 2021

Bent u bekend met de jaarlijkse schenkingsvrijstellingen? Deze vrijstellingen maken het aantrekkelijker om bij leven aan uw kinderen en/of kleinkinderen te schenken. Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, fiscaal voordeliger dan het vererven van een vermogen bij een overlijden. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 heffing en toekomstige eigen bijdrage Wet langdurige zorg (Wlz). In 2021 worden enkele schenkingsvrijstellingen tijdelijk (een jaar lang) hoger.

Verder lezen

Onze eindejaarstips voor 2020

Vooral in deze laatste maanden van het jaar krijgen wij vaak de vraag “Kan ik dit jaar nog iets doen om minder belasting te betalen?” Reden voor ons om een aantal eindejaarstips te delen.

Verder lezen

Acht eindejaarstips voor belastingbesparing box 3 vermogen

Met name in de laatste weken van het jaar krijgen wij veel de vraag "Kan ik dit jaar nog iets doen om minder belasting over mijn spaargeld en/of beleggingen te betalen?" Over uw box 3 vermogen (spaargeld, beleggingen en dergelijke bezittingen) boven de 30.360 euro per persoon (wetgeving 2019) moet u inkomstenbelasting betalen, de vermogensrendementsheffing. Voor de belasting die u over 2019 moet betalen, geldt de waarde van uw box 3 vermogen per 1 januari 2019. Daar kunt u niets meer aan veranderen. Echter om de belasting over belastingjaar 2020 (te betalen in 2021) te verlagen, kunt u mogelijk één of meerdere van de acties in dit artikel ondernemen.Verder lezen

Schenk nog vóór 1 januari 2020 en behaal mogelijk voordeel

Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, fiscaal voordeliger dan het vererven van een vermogen bij een overlijden. Door bijvoorbeeld elk jaar een bedrag aan uw kinderen te schenken wordt uw vermogen kleiner zodat, mocht u komen te overlijden, uw kinderen straks minder erfbelasting betalen. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 heffing en toekomstige eigen bijdrage Wet langdurige zorg (Wlz). Wilt u nog dit jaar belastingvrij aan uw kinderen of kleinkinderen schenken? Onderneem dan tijdig actie. In dit artikel leest u alle belastingvrije schenkingsbedragen en de voorwaarden.Verder lezen

Belastingvrij schenken: vrijstellingen 2019

De (jaarlijkse) schenkingsvrijstellingen maken het aantrekkelijker om bij leven aan uw kinderen en/of kleinkinderen te schenken. Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, fiscaal voordeliger dan het vererven van een vermogen bij een overlijden. Door bijvoorbeeld elk jaar een bedrag aan uw kinderen te schenken wordt uw vermogen kleiner zodat, mocht u komen te overlijden, uw kinderen straks minder erfbelasting betalen. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 heffing en toekomstige eigen bijdrage Wet langdurige zorg (Wlz). In dit artikel vindt u een overzicht van de vrijstellingsbedragen voor schenkingen in 2019.

Verder lezen

10 eindejaarstips voor belastingbesparing box 3 vermogen

Over uw box 3 vermogen (spaargeld, beleggingen en dergelijke bezittingen) boven de 30.000 euro per persoon (wetgeving 2018) moet u belasting betalen, de vermogensrendementsheffing. De Belastingdienst kijkt elk jaar naar de waarde van uw box 3 vermogen op 1 januari om te bepalen of en hoeveel inkomstenbelasting u hierover verschuldigd bent. Wilt u op de valreep van 2018 de belastingheffing over uw box 3 vermogen verminderen, lees dan onze 10 tips en onderneem waar mogelijk actie.Verder lezen

Schenk nog vóór 1 januari 2019 en behaal mogelijk een fiscaal voordeel

Wilt u nog dit jaar belastingvrij aan uw kinderen of kleinkinderen schenken? Onderneem dan tijdig actie. Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, fiscaal voordeliger dan het vererven van een vermogen bij een overlijden. Door bijvoorbeeld elk jaar een bedrag aan uw kinderen te schenken wordt uw vermogen kleiner zodat, mocht u komen te overlijden, uw kinderen straks minder erfbelasting betalen. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 heffing en toekomstige eigen bijdrage Wet langdurige zorg (Wlz). In dit artikel leest u alle belastingvrije schenkingsbedragen en de voorwaarden.Verder lezen

Schenking gegeven of juist recent ontvangen? Let dan hierop!

Veel mensen schenken liever met de warme dan met de koude hand. Voor zowel de gever als de ontvanger zijn er regels van de Belastingdienst waar je goed op moet letten. Als u in 2017 een schenking heeft ontvangen, moet u daar voor 1 maart van dit jaar aangifte voor doen bij de Belastingdienst. Tenminste, als de schenking meer waard was dan de vrijstelling voor de schenkbelasting.

Bron en afbeelding: FFP

Verder lezen

Belastingvrij schenken: vrijstellingen 2018

De (jaarlijkse) schenkingsvrijstellingen maken het aantrekkelijker om bij leven aan uw kinderen en/of kleinkinderen te schenken. Schenken bij leven is vaak, zeker als het geleidelijk gebeurt, fiscaal voordeliger dan het vererven van een vermogen bij een overlijden. Door bijvoorbeeld elk jaar een bedrag aan uw kinderen te schenken wordt uw vermogen kleiner zodat, mocht u komen te overlijden, uw kinderen straks minder erfbelasting betalen. Andere fiscale voordelen voor de schenker zijn mogelijk besparing van box 3 heffing en toekomstige eigen bijdrage Wet langdurige zorg (Wlz). In dit artikel vindt u een overzicht van de vrijstellingsbedragen voor schenkingen in 2018.

Verder lezen

Schenk nog in 2017 en behaal mogelijk een fiscaal voordeel

Het einde van het jaar is in zicht. Jaarlijks kunt u belastingvrij schenken. Heeft u dit jaar nog geen gebruik gemaakt van de schenkingsvrijstelling(en)? En wilt u nog aan uw (klein)kinderen schenken? Onderneem dan tijdig actie. Per 1 januari 2017 is de schenkingsvrijstelling voor de eigen woning van € 100.000 structureel teruggekeerd. Deze verhoogde vrijstelling maakt het aantrekkelijker om bij leven te schenken. In dit artikel leest u alle belastingvrije schenkingsbedragen en de voorwaarden & restricties van de verhoogde schenkingsvrijstelling.Verder lezen

10 tips voor besparing belasting op de valreep van 2017

Over uw box 3 vermogen (spaargeld en beleggingen) boven € 25.000 per persoon (wetgeving 2017) moet u belasting betalen, de vermogensrendementsheffing. De Belastingdienst kijkt elk jaar naar uw vermogen op 1 januari. Wilt u op de valreep van 2017 de belastingheffing over uw box 3 vermogen verminderen, lees dan onze 10 tips en onderneem waar mogelijk actie.Verder lezen

Plannen om een woning te kopen of te verkopen? Kies het juiste moment en behaal mogelijk fiscaal voordeel

Bent u op dit moment, in het najaar 2017, bezig met het aankopen of verkopen van een eigen woning dan vindt de levering hoogstwaarschijnlijk rond de jaarwisseling 2017/2018 plaats. Afhankelijk van uw financiële situatie is het fiscaal voordeliger om, indien mogelijk, de overdracht van de woning bij de notaris nog voor het einde van 2017 of juist net na 1 januari 2018 te laten plaatsvinden. En er zijn meer aandachtspunten.Verder lezen

7 tips voor besparing belasting over uw box 3 vermogen: onderneem actie voor 31 december

Over uw box 3 vermogen (spaargeld en beleggingen) boven € 25.000 per persoon (wetgeving 2017) moet u belasting betalen, de vermogensrendementsheffing. De Belastingdienst kijkt elk jaar naar uw vermogen op 1 januari. Wilt u de belastingheffing op uw box 3 vermogen beperken, lees dan onze 7 tips en onderneem waar mogelijk vóór 31 december actie.Verder lezen

Schenk nog in 2016 en bespaar belasting in komende jaren!

Het einde van het jaar is in zicht. Jaarlijks kunt u belastingvrij schenken. Wilt u dat dit jaar nog doen, onderneem dan tijdig actie. Per 1 januari 2017 keert de schenkingsvrijstelling voor de eigen woning van € 100.000 structureel terug. Deze verhoogde vrijstelling maakt het aantrekkelijker om bij leven aan uw kinderen te schenken. Maar let op! Om in aanmerking te komen voor de vrijstelling gelden allerlei voorwaarden en moet u rekening houden met eerdere schenkingen waarvoor een beroep op de verhoogde schenkingsvrijstelling is gedaan. Soms is actie in 2016 vereist om te voorkomen dat een deel van de vrijstelling vanaf 2017 verloren gaat.Verder lezen

5 tips voor optimaal gebruik schenkingsvrijstelling eigen woning € 100.000

Per 1 januari 2017 wordt de schenkingsvrijstelling voor de eigen woning definitief verhoogd naar € 100.000. In de praktijk blijkt de regeling complexer dan de staatssecretaris beoogt. Om in aanmerking te komen voor de vrijstelling gelden namelijk bepaalde voorwaarden. Is in het verleden reeds een beroep gedaan op de verhoogde schenking dan moet u mogelijk in 2016 al actie ondernemen om te voorkomen dat een deel van de vrijstelling vanaf 2017 verloren gaat. Lees de 5 tips in dit artikel om optimaal gebruik te maken van de verhoogde schenkingsvrijstelling.Verder lezen

Lage hypotheekrente: tijd om een hypotheek te sluiten of over te sluiten?

Miljoenen mensen wonen in een huur- of koopwoning. De huidige lage hypotheekrente roept de vraag op: "Kunt u profiteren van de lage hypotheekrente en welke mogelijkheden zijn er?" Antwoord: "Dit is afhankelijk van uw specifieke situatie en diverse factoren. De algemene mogelijkheden en aandachtspunten leest u in dit artikel."Verder lezen

Uw box 3 vermogen: waar bestaat dat uit?

Box 3 vermogen. U heeft er vast weleens van gehoord. Maar wat is het eigenlijk? Uw box 3 vermogen bestaat uit uw bezittingen minus uw schulden die in uw aangifte inkomstenbelasting in de zogenoemde 'box 3' horen. U hoeft de werkelijke inkomsten, bijvoorbeeld de rente op uw spaargeld, het dividend op uw aandelen of de huuropbrengst, niet aan te geven in uw aangifte inkomstenbelasting. Echter van deze vermogensbestandsdelen zijn de waarden per 1 januari van het belastingjaar wel bepalend voor de hoogte van de te betalen inkomstenbelasting over uw vermogen.Verder lezen

Hoogte box 3 vermogen (sparen en beleggen) bepalend voor diverse belastingen

Heeft u box 3 vermogen, zoals spaargeld, aandelen of een verhuurde woning? Dan hoeft u de werkelijke inkomsten, bijvoorbeeld de rente op uw spaargeld, het dividend op uw aandelen of de huuropbrengst, niet aan te geven in uw aangifte inkomstenbelasting. Echter van deze vermogensbestandsdelen zijn de waarden per 1 januari van het belastingjaar wel bepalend voor de hoogte van de te betalen inkomstenbelasting over uw vermogen. Maar dat niet alleen. De hoogte van uw box 3 vermogen (uit sparen en beleggen) kan ook van invloed zijn op toekomstige erfbelasting en/of eigen bijdrage Wet Langdurige Zorg.Verder lezen

Belasting besparen op uw privévermogen box 3: onderneem actie voor 31 december

Over uw box 3 vermogen (spaargeld en beleggingen) moet u belasting betalen, de vermogensrendementsheffing. Er geldt een vrijstelling van € 21.330 per persoon (wetgeving 2015), maar over elke € 1.000 die u meer heeft, betaalt u € 12 belasting. De Belastingdienst kijkt elk jaar naar uw vermogen op 1 januari. Wilt u de belastingheffing op uw box 3 vermogen beperken, onderneem dan vóór 31 december actie door uw vermogen te verminderen. Wij geven u hiervoor enkele tips.Verder lezen

Plannen om een woning te kopen of te verkopen? Kies het juiste moment en behaal mogelijk fiscaal voordeel

Bent u op dit moment, in het najaar 2015, bezig met het aankopen of verkopen van een eigen woning dan vindt de levering hoogstwaarschijnlijk rond de jaarwisseling 2015/2016 plaats. Afhankelijk van uw financiële situatie is het fiscaal voordeliger om, indien mogelijk, de overdracht van de woning bij de notaris nog voor het einde van 2015 of juist net na 1 januari 2016 te laten plaatsvinden. En er zijn meer aandachtspunten.Verder lezen

Niet eens met hoogte belasting over uw spaargeld? Bezwaar maken is niet nodig!

Vindt u dat u over uw spaargeld te veel belasting, of te wel vermogensrendementsheffing, moet betalen? Er gloort hoop! Mogelijk wordt de belastingdruk op box 3 vermogen, zoals spaargeld en beleggingen, herzien.

Bron: Belastingdienst

Verder lezen

Dga's, haal meer uit uw privespaargeld

Verder lezen

Besparen in box 3: onderneem actie voor 31 december!

Verder lezen

Meer tips & adviezen

.jpg?1507711967=)

.jpg?1473761696=)

.png?1450773888=)

.jpg?1444896787=)