Tips & adviezen

Belastingaangifte 2015: bereid u voor met deze checklist

De komende weken ontvangt u zowel de uitnodiging voor het doen van uw aangifte inkomstenbelasting 2015 als de hiervoor benodigde gegevens, zoals de jaaropgave(n) van uw werkgever(s) of uitkeringsinstantie(s). Belastingaangifte doen is voor veel mensen een vervelend klusje dat ze het liefst uitbesteden. Maar weet u dat een goede voorbereiding het halve werk is, ook als u niet zelf de aangifte doet? Aan de hand van deze handige checklist verzamelt u eenvoudig de benodigde aangiftegegevens.

Belastingaangifte doen: de basisbenodigdheden

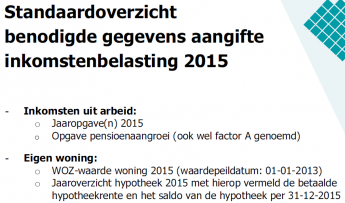

Om belastingaangifte te kunnen doen, heeft u de volgende gegevens (indien voor u van toepassing) nodig.

- Uw burgerservicenummer (BSN).

- Jaaropgaven. Denk daarbij niet alleen aan de jaaropgaven van uw werkgever, maar ook aan die van uitkeringen zoals AOW, pensioen, WAO, WIA, WW, lijfrente, bijstand, partneralimentatie en levensloopuitkering.

- WOZ-beschikking woning. Let op: voor de aangifte over 2015 gebruikt u de WOZ-waarde per 1 januari 2014. De WOZ-beschikking heeft u begin 2015 ontvangen.

- Financieel jaaroverzicht van uw hypotheekverstrekker.

- Saldi bank- en spaartegoeden. Let op: u heeft zowel de stand van uw bankrekeningen per 1 januari 2015 als per 31 december 2015 nodig. De stand per 31 december 2015 gebruiken wij als controle en om u inzicht in uw vermogen te geven.

- Overzicht beleggingen. Gebruik het jaaroverzicht waarop vermeld staan zowel de waarden op 1 januari 2015 als op 31 december 2015 en de ingehouden dividendbelasting 2015.

- Overzicht schulden en aankopen op afbetaling.

- Bewijsmateriaal van aftrekposten. Denk daarbij aan alle kosten die u in het afgelopen jaar heeft gemaakt zoals giften, specifieke zorgkosten, partneralimentatie en studiekosten.

Tip 1

Leg een aangiftemap aan. Een digitale archiefmap op uw computer/tablet voor de documenten die u via mail/internet opslaat en/of een fysieke map voor de gegevens die u per post ontvangt. Medio februari sturen wij onze cliënten een reminder voor het aanleveren van de aangiftegegevens.

Oorzaken van fouten in de belastingaangifte en toeslagen

Wat 'belastingaangifte doen' ingewikkeld kan maken, is dat elke wijziging in uw persoonlijke situatie fiscale gevolgen kan hebben waar u, op het moment dat de wijziging plaatsvindt, niet bij stilstaat. Denk er daarom ook aan om deze wijzigingen door te geven:

- Wijzigingen in het fiscaal partnerschap. Is uw relatie in 2015 beëindigd of heeft u een nieuwe partner ontmoet, dan heeft dit mogelijk gevolgen voor het fiscaal partnerschap. Soms is uw fiscale situatie anders dan u voor ogen heeft. Of en wanneer er sprake is van fiscaal partnerschap moet worden beoordeeld waarbij mogelijkerwijs aandacht moet worden gegeven aan de eigen woning.

- Een wijziging in uw gezinssituatie. Als u kinderen krijgt, of voorheen uitwonende kinderen weer bij u komen wonen, kan dit invloed hebben op uw inkomen, belastingen, heffingskortingen en toeslagen.

- Uw werksituatie en wijzigingen daarin. Bent u in het afgelopen jaar bijvoorbeeld van baan veranderd of met pensioen gegaan, dan kan dit gevolgen hebben voor uw aangifte en voorlopige aanslag(en). Bij meerdere dienstbetrekkingen kan er sprake zijn van te lage inhouding loonheffingen.

Tip 2

Twijfelt u of een bepaalde wijziging in uw persoonlijke situatie voor u invloed heeft, bespreek dit dan met uw belastingadviseur. Die kan u precies vertellen hoe de vork in de steel zit en wat de gevolgen en de te ondernemen stappen zijn.

Belastingaangifte doen: vergeet ook deze dingen niet!

De voorbereiding zit er bijna op, maar er zijn nog een paar dingen die regelmatig vergeten worden op te geven. Daarom herinneren wij u nog even aan deze zaken:

- Bijverdiensten. Heeft u naast uw reguliere inkomen nog bijverdiensten? Geef die dan ook op en houdt rekening met aftrekbare kosten.

- Afkoop pensioen. Is uw pensioen of stamrecht afgekocht, dan heeft ook dit gevolgen voor uw belastingaangifte.

- Nieuwe woning. Heeft u in het afgelopen jaar een nieuwe woning gekocht of uw hypotheek verhoogd of overgesloten, dan kunt u niet alleen de hypotheekrente aftrekken, maar ook andere kosten. Bijvoorbeeld de afsluit- of oversluitkosten voor de hypotheek, maar ook de advieskosten, de notariskosten voor de hypotheekakte, de kosten van een taxatie en eventuele boeterente. De adviseurs van Belastica kunnen u precies vertellen welke kosten u wel en niet kunt aftrekken bij de aankoop van uw huis.

Let op: Als u een nieuwe woning heeft gekocht en uw oude woning staat nog tot uw beschikking, dan moet worden beoordeeld of de betaalde hypotheekrente nog aftrekbaar is. Denk daarbij aan de datum waarop u de oude woning in de verkoop heeft gezet. Heeft u uw oude woning verhuurd, geef dan het begin en einde van de verhuurperiode aan en geef de huuropbrengst door. Maak een onderverdeling in kale huur en kosten zoals energiekosten. - Reiskosten. Is de reisafstand naar uw werk meer dan tien kilometer en reist u met het openbaar vervoer en krijgt u die kosten niet volledig vergoed van uw werkgever? Dan kunt u uw reiskosten van de belasting aftrekken. U heeft daarvoor nodig een ov-verklaring, die u bij de vervoerder kunt opvragen, of een reisverklaring van de werkgever.

- Studiekosten. Kosten die u maakt voor een studie ten behoeve van uw beroep, mag u aftrekken van de belasting.

- Ziektekosten. Het gaat dan met name om ziektekosten die niet worden gedekt door uw zorgverzekering.

Tip 3

Komt u niet uit specifieke onderdelen van uw belastingaangifte, of bevindt u zich in een bijzondere situatie (zie hiervoor)? Schakel dan hulp in van een belastingadvieskantoor zoals Belastica. Uw persoonlijke situatie kan veranderen, maar belastingregels wijzigen jaarlijks. Kennis van deze regels is van groot belang voor de juiste samenstelling van de aangifte. Specialistisch advies kan u veel voordeel opleveren.

Belastingaangifte doen: u heeft in principe tot 1 mei 2016 de tijd, tenzij...

Als u alle documenten heeft verzameld, bent u klaar om aangifte te doen.

- Besteedt u de belastingaangifte uit? Dan zal uw belastingadviseur standaard uitstel aanvragen, en heeft u tot 1 mei 2017 de tijd. Medio februari ontvangen onze cliënten een reminder voor het aanleveren van de aangiftegegevens.

- Doet u uw aangifte zelf? Dien dan uw aangifte voor 1 mei 2016 in, of vraag tijdig uitstel aan. Uw aangifte 2015 kunt u doen tussen 1 maart 2016 en 1 mei 2016. Denkt u langer nodig te hebben? Vraag dan uitstel aan.

Let op!

Doet u voor 1 april 2016 aangifte? Dan krijgt u voor 1 juli 2016 bericht van de Belastingdienst. Doet u aangifte tussen 31 maart 2016 en 1 mei 2016? Dan probeert de Belastingdienst u ook vóór 1 juli 2015 bericht te sturen.

Vragen?

Heeft u na het doorlopen van de checklist 'belastingaangifte doen' nog vragen, of loopt u tegen punten aan waar u niet uitkomt? Stel uw vraag middels onderstaand formulier of telefonisch.

Slimme tips voor de belastingaangifte van een ondernemer

In ons vervolgartikel van maart geven wij 10 tips & adviezen voor de aangifte inkomstenbelasting van een ondernemer. Lees het hier: 10 tips & adviezen voor de aangifte inkomstenbelasting voor ondernemers